Acesso direto aos capítulos

Em Pauta

A HORA DA REAÇÃO: O BRASIL TEM SAÍDA? SIM! por Daniela Rocha

A economia brasileira enfrenta um período difícil e nebuloso, porém, despontam no horizonte possibilidades para um novo ciclo do mercado de capitais no Brasil.

As perspectivas para a economia brasileira em 2015 são desanimadoras. Analistas projetam retração do Produto Interno Bruto (PIB) entre 0,5% e 1%. São diversos os problemas. Os setores Industrial e de Serviços perdem dinamismo enquanto a inflação segue elevada, acima do teto da meta estabelecida pelo Branco Central, corroendo o poder de compra da população.

Como agravante, o país está na antessala de um racionamento de energia elétrica. Em tempo, os ajustes promovidos pelo governo nos campos fiscal e monetário, como o fim de desonerações, aumento da carga tributária e elevação da taxa Selic fragilizam os investimentos no setor produtivo e devem acarretar mais fechamentos de postos de trabalho.

Hoje faltam recursos para financiamentos das atividades empresariais e de infraestrutura. O governo federal, mediante sua preocupação de consertar as contas, já manifestou que irá reduzir os recursos canalizados pelo Tesouro Nacional ao Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e bancos públicos. Serão menores os subsídios contidos nas taxas de juros oferecidas por essas instituições. “Esses recursos públicos vão secar. Nesse cenário macroeconômico, o mercado de capitais tem importância estratégica para a retomada dos investimentos. O Brasil conta com instrumentos e veículos bastante eficientes para alocação da poupança privada”, afirma Thomás Tosta de Sá, presidente executivo do Instituto Brasileiro de Mercado de Capitais (IBMEC).

Ele explica que a infraestrutura é um dos únicos setores em condições de iniciar a recuperação dos investimentos. Um levantamento do Centro de Estudos do Instituto IBMEC-Cemec aponta que a maioria das empresas não-financeiras dos demais setores sofrem com a queda na geração de recursos próprios e estão bastante inibidas para investirem devido ao fraco desempenho da economia. No entanto, em se tratando de infraestrutura, há forte demanda por melhorias nas variadas áreas – energia, rodovias, ferrovias, portos, aeroportos e saneamento.

Em curto prazo, os aportes no setor já têm efeito multiplicador, gerando mais renda e empregos. Já em médio e longo prazo, a entrega das obras implica em maior produtividade e redução do Custo Brasil, assim como, melhor qualidade de vida. No país, os investimentos em infraestrutura situam-se entre 2,2% e 2,5% do PIB ao ano, inferiores ao ritmo de depreciação. O ideal, conforme especialistas, é chegar a 4,5% do PIB para que haja modernização e eficiência.

Nos últimos anos, dentre os recursos mobilizados para infraestrutura, 60% foram públicos e 40%, privados. No caso do segmento de transportes, o governo respondeu por uma fatia maior, de quase 75%. O grande gargalo refere-se, hoje, à menor capacidade do setor público, uma vez que sua dívida bruta é da ordem de 60,4% do PIB.

Nesse sentido, o IBMEC preparou um manifesto (íntegra no final desta matéria) sobre um novo modelo de desenvolvimento econômico baseado na atração de investimentos privados e no fortalecimento do mercado de capitais - ações, títulos de dívidas corporativas e fundos de investimentos. O instituto realizou um grande evento com agentes de mercado e encaminhou o documento aos ministros Joaquim Levy (Fazenda), Nelson Barbosa (Planejamento) e Armando Monteiro (Desenvolvimento, Indústria e Comércio Exterior).

Além dos instrumentos do mercado de capitais já regulamentados, poderão ser criados novos mecanismos. “Estaremos discutindo outras possíveis operações com o BNDES, bancos e seguradoras. A ideia é intensificar a sinergia”, comenta o presidente do IBMEC. O objetivo é trabalhar intensamente nessa pauta para que, assim que forem superados os primeiros ajustes do governo, o novo modelo entre em prática.

Para que a infraestrutura seja a mola propulsora, há diversos desafios. “É preciso planejamento e uma visão adequada sobre riscos regulatórios. As agências reguladoras devem funcionar de forma eficiente e com autonomia, não podem ser cabides de empregos”, destaca Geraldo Soares, presidente do Conselho de Administração do Instituto Brasileiro de Relações com Investidores (IBRI). A elaboração de projetos executivos de qualidade também é mandatória. “Os projetos executivos devem ser elaborados por agentes econômicos confiáveis que indiquem os prazos e volumes de recursos realmente suficientes”, destaca o economista Roberto Teixeira da Costa, ex-presidente da Comissão de Valores Mobiliários (CVM). Ao se mitigar riscos, reduz-se as taxas de retorno requeridas pelos investidores e, consequentemente, possibilita tarifas menores.

O modelo atual de concessões reforça a dependência de recursos públicos, segundo especialistas. “O modelo de concessões atual privilegia a tarifa unicamente e, em alguns casos, limita a taxa de retorno do concessionário e o custo de financiamentos. Com isso, existem projetos fora do Brasil que são mais interessantes não apenas para os ‘sponsors’ quanto aos financiadores”, afirma Marina Anselmo Schneider, sócia de Mercado de Capitais do escritório Mattos Filho Advogados.

Perda de fôlego e desafios

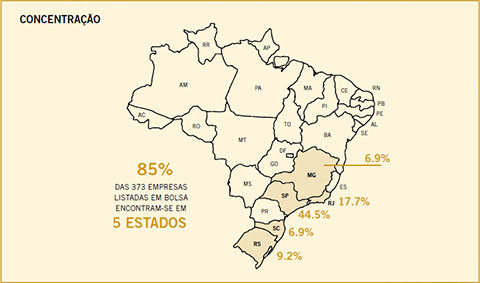

O Brasil, considerado a sétima maior economia do mundo (com risco de cair para 8ª.), possui menos de 400 companhias listadas na BM&FBovespa. Esse universo é pequeno diante do grande número de empresas operantes no país e do alto nível de diversificação das atividades. E, a curva é descendente. No ano passado, por conta de incertezas, houve somente uma oferta inicial de ações (IPO), da Ourofino, do setor de produtos veterinários. Outras cinco empresas recompraram seus papéis no mercado (OPAs). Para efeito de comparação, nos Estados Unidos, o mercado esteve pujante ao longo de 2014, com 117 IPOs somente de empresas do setor de tecnologia.

Aqui no Brasil, este ano, a fabricante de cigarros Souza Cruz informou que sua intenção sair da bolsa. Segundo fato relevante divulgado no dia 23 de fevereiro, a empresa admitiu que “está avaliando a possibilidade de realizar uma oferta pública para aquisição de até a totalidade das ações em circulação de emissão da companhia”.

“O mercado de capitais só vai decolar com a restauração da credibilidade e com a queda da taxa de juros. A Selic elevada, agora acima de 12%, desestimula a aplicação em renda variável”, enfatiza Geraldo Soares, presidente do IBRI. “É fundamental o trabalho contínuo de conscientização sobre a importância do mercado de capitais junto às médias empresas e à classe média. Assim, quando a economia melhorar e houver queda da taxa de juros, elas já terão essa cultura”, ressalta.

O alvo do manifesto do IBMEC não é apenas a ampliação dos investimentos ligados à infraestrutura mas também ações visando o acesso das empresas de médio porte ao mercado de capitais para o financiamento de suas atividades. Inclusive, em novembro do ano passado, foi publicada no Diário Oficial da União a lei 13.043/2014, resultante da conversão da Medida Provisória 651/2014, instituindo a isenção de Imposto de Renda Pessoa Jurídica sobre operações de médias empresas, ou seja, com faturamento até R$ 500 milhões ao ano e, também, incentivo fiscal para os investidores pessoas físicas que venham a adquirir tais ações. A lei determina ainda a isenção de IR sobre rendimentos auferidos por pessoa física no resgate de cotas de fundos de investimento em ações constituídos sob a forma de condomínio aberto.

Para Roberto Teixeira da Costa, é necessário aproveitar a conjuntura atual do país para uma revisão mais profunda sobre o que pode ser feito para que o mercado de capitais possa ser decisivo para o desenvolvimento. Essa reflexão, conforme o economista, passa pela revisão ou criação de incentivos à poupança, especificamente em títulos de renda variável, e pelo aprimoramento da governança corporativa. De acordo com ele, é importante reavaliar se a legislação do investimento do capital estrangeiro está, de fato, atendendo às necessidades dos investidores e do mercado brasileiro. O economista avalia ainda que os investidores institucionais são fundamentais nesse debate revisionista. Eles podem contribuir com sugestões para a maior participação em ‘equities’, por exemplo.

A indústria de private equity e venture capital está em evolução no Brasil. Em 2013, o capital comprometido total foi de R$ 70,7 bilhões, 34% acima do registrado no ano anterior, segundo levantamento consolidado mais recente divulgado pela ABVCAP, associação que representa o setor. Em 2012, a indústria tinha avançado 31% sobre 2011.

Caminhos para explorar

Diante da necessidade de ajustes fiscais, a possível mudança no modelo de relacionamento entre empresas privadas e o governo - com menor participação do poder público e, até mesmo, abertura para iniciativa privada agir de forma independente - será catalizadora de um desenvolvimento decentralizado mais dinâmico. É o que prevê Adeodato Netto, sócio fundador da consultoria OPP Brasil, especializada em fusões e aquisições e assessoria em operações de private equity. Atualmente, conforme ele, nos contratos com o setor público, o andamento dos projetos costuma ser moroso e há atrasos frequentes.

As grandes oportunidades ligadas às indústrias de diversos segmentos e à infraestrutura estão fora das metrópoles do Centro-Sul, já muito saturadas, com estrangulamentos na indústria e mercado imobiliário. “Há pequenos países dentro do Brasil crescendo mais de 2% ao ano. Quando a iniciativa privada investir fortemente nessas áreas, os resultados serão mais rápidos. A oferta de emprego e educação dará um salto. Isso será importante no Nordeste, por exemplo”, destaca.

Quanto à bolsa, Adeodato Netto avalia que há poucas opções para composição das carteiras. “O mercado é muito pobre de oferta. A atração de novos investidores passa pelo ingresso de novas companhias. Hoje, são poucas alternativas de papéis com liquidez e, a maioria, atreladas a condições macro muito voláteis, incluindo commodities”, afirma. Entretanto, fora do índice Bovespa, algumas companhias não observadas por muitos, têm entregado retornos acima da renda fixa. “Na minha opinião, uma das soluções é o aumento da participação das small e micro caps, menos expostas às variações macro e questões sociopolíticas”, diz o sócio da OPP Brasil.

Corretoras e a diversificação

A despeito do período de “estiagem” em termos de IPOs e do momento político econômico conturbado com alta taxa de juros, o número de corretoras se mantém, na faixa de 30. A Ancord (Associação Nacional das Corretoras e Distribuidoras de Títulos e Valores Mobiliários, Câmbio e Mercadorias) atuou junto à BM&F Bovespa criando duas modalidades: a corretora de negociação e corretora de negociação plena. Na primeira, as empresas passaram a ter custo de operação mais leve, possibilitando que elas destinem mais energia e recursos na colocação de novos produtos e prospecção de clientes. As corretoras participantes da modalidade plena, por sua vez, passaram a ter novas receitas como provedoras de serviço ao mercado de balcão organizado BM&FBovespa.

Além das iniciativas de redimensionamento de custos, houve um intenso trabalho de diversificação. “Em algumas corretoras, os produtos de renda fixa e a distribuição de fundos compõem até 50% das suas receitas”, destaca Carlos Souza Barros, presidente da Ancord. De acordo com ele, recentemente, ganharam muito espaço as LCIs (Letras de Crédito Imobiliário) e as LCAs (Letras de Crédito do Agronegócio). As debêntures incentivadas para financiar projetos de infraestrutura também entraram com mais frequência nas carteiras. Segundo dados da ANBIMA (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais) e da Cetip, companhia de serviços de registro, as emissões de debêntures incentivadas no âmbito da lei 12.431/11 somaram R$ 12,8 bilhões entre junho de 2012 e agosto de 2014.

Para concluir, Carlos Souza Barros ressalta que mesmo que a fase de “estiagem” do mercado acionário se mantenha durante algum tempo, esforços para o seu desenvolvimento devem prosseguir e todos os seus participantes precisam ser constantemente provocados e estimulados. A formação desse mercado se dá em longo prazo.

Continua...

Nº 290 • ABR 25

Nº 290 • ABR 25 Nº 289 • MAR 25

Nº 289 • MAR 25 Nº 288 • FEV 25

Nº 288 • FEV 25 Nº 287 • DEZ 24

Nº 287 • DEZ 24