Acesso direto aos capítulos

Espaço Apimec

A NACIONALIZAÇÃO DOS PARÂMETROS DA TAXA LIVRE DE RISCO E DO CUSTO DE CAPITAL DE TERCEIROS NO SETOR ELÉTRICO por Ricardo Tadeu Martins

A APIMEC foi convidada pela ANEEL - Agência Nacional de Energia Elétrica a participar em 10 de abril da sessão presencial da Audiência Pública (AP) nº 09/2019, sobre a definição da metodologia de cálculo e atualização da taxa regulatória de remuneração do capital dos segmentos de geração e transmissão de energia elétrica. Foram várias as contribuições do SEB - Setor Elétrico Brasileiro, tais como concessionárias e associações, assim como diversos agentes com interesse no setor, ficando desde já aqui lançado o exercício e o debate sobre o tema. Para este Espaço APIMEC tomamos como referência a contribuição do Grupo Equatorial Energia, disponível no site da ANEEL, ao qual parabenizamos e agradecemos.

Pode-se dizer que a ANEEL endereçou, na AP nº 09/2019, a tentativa de equalização das métricas para obtenção das taxas de remuneração regulatória para todos os segmentos de energia elétrica e é de suma importância para que essa taxa reflita, adequadamente, o custo de oportunidade do capital e o nível de risco de cada atividade. Além disso, é de se supor que a ANEEL, baseando-se nas contribuições recebidas na Consulta Pública (CP) nº 15/2018, propôs a nacionalização dos parâmetros da taxa livre de risco e do custo de capital de terceiros, assim como mudanças substanciais na forma de calcular a estrutura de capital, por meio de aspectos de endividamento regulatório em detrimento à análise de dados contábeis de empresas do SEB.

A ANEEL tem utilizado o método do custo médio ponderado de capital WACC - Weighted Average Capital Cost, combinado com o CAPM - Capital Asset Pricing Model, para estabelecer a taxa regulatória de remuneração. Contudo, a ANEEL reconhece que “... esses métodos são por vezes criticados em função da quantidade de parâmetros e da necessidade de muitas escolhas discricionárias para a sua operacionalização. Além disso, em vista da impossibilidade de se observar o real custo de capital de investidores, a ANEEL incorre em assimetria de informação junto aos agentes regulados”.

Apesar da combinação dos métodos WACC e do CAPM ser largamente utilizadas por reguladores no mundo, a ANEEL explicitou, na última deliberação acerca da definição do WACC para o segmento de distribuição, ocorrida em 6 de março de 2018, sobre “... a necessidade de antecipar a revisão metodológica deste tema para o ano de 2019, com aplicação a partir de janeiro de 2020”. Destacou-se na reunião questionamentos acerca do período de análise das séries, medida de tendência central e a não utilização de instrumentos estatísticos para tratamento de outliers, por exemplo.

Em atos posteriores à essa deliberação, a ANEEL agregou à discussão do custo de capital da distribuição, os segmentos de transmissão e de geração, conforme as Resoluções Normativas nº 816/2018 e nº 818/2018, respectivamente. A ANEEL esclarece no Relatório de Análise de Impacto Regulatório nº 3/2018-SRM/ANEEL que “... Tais atos objetivam realizar uma análise metodológica conjunta, de modo a evitar a utilização de metodologias distintas que não são justificadas pela diferença de risco entre os três segmentos”.

Conforme disposto na Nota Técnica (NT) nº 132/2018, a ANEEL estabeleceu três alternativas possíveis para definição da taxa de remuneração regulatória, além de expor uma revisão da experiência nacional e internacional sobre o tema. Nesta NT, discutiu-se a possibilidade de manter ou não os métodos WACC / CAPM vigentes e também questões associadas à regra de atualização da metodologia.

Em 14 de março de 2019, a ANEEL instaurou a AP nº 09/2019, que tinha como objetivo obter subsídios para definição de metodologia de cálculo e atualização da taxa regulatória de remuneração do capital dos segmentos de geração (cotistas) e transmissão de energia elétrica. A ANEEL, por meio da NT nº 37/2019, analisou as contribuições recebidas na esfera da CP nº 15/2018, em que os agentes tiveram oportunidade de avaliar e recomendar alterações sobre as alternativas propostas na NT nº 132/2018.

Os componentes taxa livre de risco, risco país e prêmio de mercado divergem entre os segmentos de distribuição e de transmissão e geração, o que não é razoável. Em relação aos betas, enfatiza-se que estes não capturam os diferentes graus de riscos entre o segmento de distribuição e de transmissão, seja sob a ótica do regime regulatório (price cap vs revenue cap) ou sob a ótica de aspectos inerentes ao negócio (por exemplo, o combate às perdas não técnicas e inadimplência, que inexistem no segmento de transmissão). Em síntese, pode-se afirmar que o WACC da transmissão e da geração resultam inferiores ao da distribuição, principalmente, devido aos parâmetros que não deveriam ser diferentes entre os segmentos.

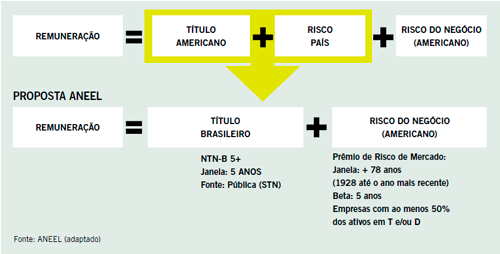

Em relação ao custo de capital próprio, a ANEEL alterou substancialmente a forma de seu cálculo que, na metodologia vigente, baseia-se exclusivamente no mercado norte-americano e, na metodologia proposta na AP nº 09/2019, optou-se por nacionalizar as variáveis taxa livre de risco e risco país utilizadas no modelo CAPM.

Para dar sustentação à proposta de nacionalização da taxa livre de risco mais o prêmio de risco país, a ANEEL apresentou, na AP nº 09/2019, as seguintes justificativas:

- A NTN-B possui maior representatividade no estoque de dívida pública federal em relação aos títulos brasileiros denominados em moeda estrangeira utilizados anteriormente como referência para o cálculo do risco país - os primeiros representaram 26,68% da dívida pública federal em dezembro/2017 e 26,51% em maio/2018;

- Conceitualmente, o retorno da NTN-B é próximo à soma da taxa livre de risco americana somada ao risco país, deduzindo-se a inflação em dólares, sendo que a diferença fundamental é que a NTN-B expressa fluxo em reais, enquanto o conjunto anterior é denominado em dólares;

- A rentabilidade da NTN-B é composta de duas parcelas: uma taxa de juros prefixada e a variação de inflação, neste caso, o IPCA. Portanto, trata-se de uma rentabilidade real, que não precisa ser estimada com base na inflação futura;

- Não há necessidade de incorporar o risco país ao cálculo do custo de capital próprio, pois, a rentabilidade dos títulos emitidos pelo governo brasileiro incorpora, além de uma “taxa livre de risco”, conforme o conceito original, uma adicional que reflete risco país. Ou seja, incorpora a possibilidade de deterioração das condições econômicas do país que podem resultar em aumento do risco de inadimplência;

- Ao utilizar NTN-B como taxa livre de risco, não há necessidade de estimar a inflação americana, o que traz como benefícios a redução de parâmetros estimados do modelo, maior simplicidade e menor possibilidade de imprecisões e discrepâncias, o que contribui para a sua robustez.

Já em relação ao coeficiente beta, que serve de auxílio para o cálculo do prêmio de risco de negócio - produto entre o beta e o prêmio de mercado - a ANEEL optou por manter o mercado norte-americano como referência. Conforme ressalta a ANEEL, este coeficiente mede a “sensibilidade dos retornos de um ativo aos movimentos de mercado, podendo ser calculado por meio da correlação entre os retornos das ações de um ativo e uma carteira que representa o mercado”. Como justificativa, a ANEEL destacou que:

- este mercado é o maior do mundo; e

- em um contexto de competição no mercado de capitais, o prêmio de risco calculado nesse mercado tende a se tornar uma referência para o resto do mundo, em especial, para os países que ainda estão em desenvolvimento nesse cenário.

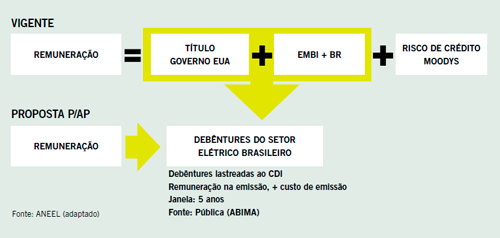

Para definição do custo de capital de terceiros, a ANEEL propôs uma mudança significativa em seu cálculo quando se compara com o modelo vigente, qual seja, a utilização de dados do mercado nacional de debêntures como proxy para o custo de endividamento. Conforme a ANEEL afirma, uma das vantagens dessa metodologia é utilizar dados públicos que são de fácil acesso e tratamento por parte de qualquer agente interessado, diferente da metodologia vigente na qual havia dificuldades de replicação das séries utilizadas. A ANEEL destacou a existência de amostra suficiente e a disponibilização de precificação das debêntures pela ANBIMA.

As debêntures utilizadas pela ANEEL para o cálculo do custo de capital de terceiros correspondem àquelas do SEB não incentivadas e atreladas ao CDI. A justificativa da ANEEL, em contrapartida às debêntures incentivadas, é que as primeiras possuem relevante participação no estoque de dívida bancária das concessionárias em amostras de dados contábeis regulatórios, sobretudo quando se considera a dívida em moeda nacional. Sendo assim, para o cálculo da remuneração do capital de terceiros, a proposta da ANEEL foi considerar a média da rentabilidade das debêntures emitidas por empresas de transmissão atreladas ao CDI.

Para expressar esse parâmetro em termos reais ao invés de nominais, propôs-se utilizar a mediana das expectativas de mercado para a taxa Selic (proxy do CDI) e do IPCA, segundo o Boletim Focus do Banco Central do Brasil, relativas ao ano t+3, período mais longínquo para o qual existem projeções. Como adicional ao custo das debêntures, considerou-se o custo de emissão com base no percentual médio pago pela distribuição dos papéis em relação ao total da emissão, o prazo e a remuneração das debêntures.

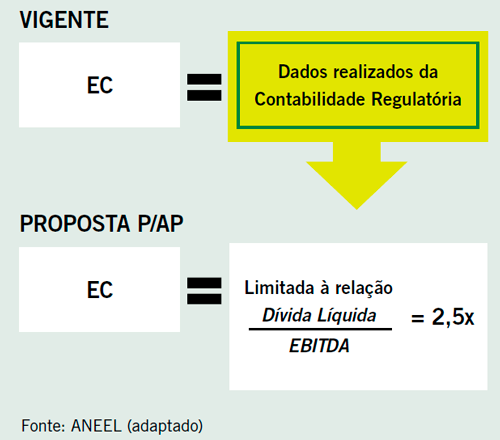

Na metodologia vigente, a ANEEL optou por considerar dados da contabilidade regulatória das empresas de cada setor para estabelecer a estrutura de capital para fins de cálculo da taxa de remuneração regulatória. Entretanto, nas últimas audiências públicas sobre o assunto, houve críticas em relação aos valores obtidos e aos filtros utilizados, que poderiam não estar perfeitamente equilibrados, provocando resultados considerados inadequados. Diante disso, a ANEEL propôs calcular a estrutura de capital regulatória com base em valores teóricos ou esperados pelo mercado.

A partir de uma pesquisa realizada sobre os covenants financeiros exigidos das empresas por credores, verificou-se que a relação Dívida Líquida / EBITDA - Earnings Before Interest, Taxes, Depreciation and Amortization (ou LAJIDA - lucro antes de juros, impostos, depreciação e amortização) apresentava essas restrições variando entre 2,5x e 4x. Sendo assim, a ANEEL determinou que esta relação deveria ser igual à 2,5x, dado que “os limites são valores máximos tolerados pelos credores, não podem ser caracterizados como irreais e difíceis de serem atingidos por empresas consideradas aptas à captação de recursos no mercado de crédito”. Ainda assim, a ANEEL reconhece que algumas empresas podem não conseguir atingir este patamar por problemas relacionados à ineficiência.

Para nós analistas esse exercício e o debate são fundamentais, da mesma forma que as contribuições e o Regulador não medem esforços na busca de aprimorar a metodologia de calculo da taxa de remuneração regulatória para os três segmentos do SEB.

Ricardo Tadeu Martins

é economista e analista de valores mobiliários da Planner Corretora de Valores e presidente da Apimec - Associação dos Analistas e Profissionais de Investimento do Mercado de Capitais.

O artigo reflete as opiniões pessoais do autor.

ricardo.martins@apimec.com.br

Continua...

Nº 290 • ABR 25

Nº 290 • ABR 25 Nº 289 • MAR 25

Nº 289 • MAR 25 Nº 288 • FEV 25

Nº 288 • FEV 25 Nº 287 • DEZ 24

Nº 287 • DEZ 24