Acesso direto aos capítulos

Em Pauta

RECUPERAÇÃO JUDICIAL: COMO SOBREVIVER À UTI FINANCEIRA? por Ana Borges e Kate Monteiro

De eventos inesperados à má gestão, são inúmeros os fatores que podem levar empresas a enfrentar um processo de Recuperação Judicial, como uma saída para negociar suas dívidas e evitar a falência. Hoje, cerca de 5% das companhias de capital aberto listadas na B3 encontram-se em recuperação judicial e todas exibem elevada volatilidade frente ao Ibovespa, segundo dados do levantamento feito pela Economática com exclusividade para a Revista RI.

A Nova Lei nº 14.112/2020 trouxe mudanças importantes para facilitar financiamento, desmistificar processo e evitar falências, mas o investidor precisa estar atento se realmente vale a pena correr o risco de entrar no chamado “Vale dos Leprosos”. Apesar do preconceito, o processo tem mudado e, na crise, empresas enxergam na Recuperação Judicial uma opção de proteger seus ativos e seguir em frente, desmistificando o problema.

Bater na porta da Recuperação Judicial nunca foi tarefa fácil para as empresas; Por anos esta alternativa foi considerada pelo mercado como a última opção que uma companhia tinha para negociar suas dívidas e fugir da falência com 95% de chance de dar errado. Mas nos últimos dois anos, as coisas se agravaram e o processo começou a ser visto como tábua de salvação, ainda mais com as mudanças na legislação.

O número de recuperações judiciais, segundo projeções de mercado, pode dobrar em 2021. De acordo com o Indicador de Falências e Recuperação Judicial da Serasa Experian, até o mês de abril, 279 companhias tinham entrado com pedido de recuperação judicial, destas 225 tiveram a sua solicitação aceita. As micro e pequenas empresas, com 166 processos aprovados, forma o grupo mais vulnerável, seguido das médias empresas com 43 companhias. Já as grandes empresas em recuperação judicial somam 16 até o momento. No acumulado de 2021, o crescimento de solicitações aceitas foi de 25,5%.

Mas, se no passado a empresa ganhava o carimbo de “estar em reestruturação”, enfrentando assim o preconceito do mercado, credores e stakeholders, hoje diversas companhias provam que esta realidade não é tão assustadora, avalia Douglas Duek, CEO da Quist Investimentos, consultoria especializada em reestruturação e recuperação judicial de empresas.

Segundo Duek, isso fica muito nítido com grandes marcas que solicitaram recuperação judicial recentemente, entre estes varejistas de moda como TNG, Le Postiche, Cavalera e Itapuã Calçados. “Ver marcas relevantes em recuperação judicial comprova que é natural apertar o botão de emergência em tempos de crise, uma espécie de guia para alongar dívidas, reestruturar a empresa e seus fundamentos", aponta.

Esta “naturalização” do processo de recuperação judicial também ocorreu graças a mudanças importantes na Lei nº 14.112/2020, a lei de recuperação judicial, falência e extrajudicial, que entrou em vigor em janeiro deste ano.

Paulo Penalva Santos, advogado especializado em recuperação judicial e professor de Direito falimentar da FGV RIO explica que as principais mudanças foram: DIP Financing, plano alternativo dos credores e cooperação internacional.

No caso do DIP Financing, que é uma modalidade de financiamento para companhias em recuperação judicial, a grande conquista da nova lei foi garantir maior segurança aos novos credores que decidem emprestar dinheiro a companhias nesta situação, estabelecendo que eles terão prioridade no recebimento de valores durante a recuperação judicial e até mesmo em caso de falência.

No passado, uma das principais dificuldades das companhias em reestruturação era conseguir crédito no mercado, afinal quem se sentiria seguro de emprestar dinheiro para um inadimplente ou alguém perto da falência? Colocando bens ou patrimônio destas companhias como garantia de pagamento, a nova lei ampliou as possibilidades para que investidores possam emprestar dinheiro para companhias em recuperação judicial as auxiliando nesse período de crise.

Penalva explica que, por meio desta modalidade, credores estrangeiros, fundos de investimento e até fundos especializados em turnaround, ficam mais confortáveis de financiar companhias nesta situação. O DIP Financing também permite que até sócios da companhia, que acreditam na recuperação da empresa, injetem novos recursos nela e tenham seu dinheiro garantido no processo de recuperação, separado das dívidas antigas da companhia.

O advogado afirma que a segunda mudança crucial foi permitir novas alternativas para garantir a aprovação do Plano de Recuperação Judicial. Até o ano passado, a companhia tinha até 180 dias para apresentar seu plano de recuperação e obter a aprovação dos credores em Assembleia. Mas caso o plano fosse rejeitado por eles, a empresa iria automaticamente para falência. Com a nova lei, caso o Plano de Recuperação seja rejeitado pelos credores, existe ainda a possibilidade de que eles apresentem um novo plano alternativo evitando a falência da companhia.

Já a terceira mudança está relacionada à cooperação internacional, garantindo a proteção dos bens e ativos que uma companhia em recuperação judicial possa ter no exterior. “Antigamente, se uma companhia brasileira com bens nos EUA pedisse recuperação judicial, era muito difícil conseguir essa proteção dos bens na corte de Nova York”, exemplifica.

Agora o sistema mudou, fortalecendo as normas de cooperação que antes eram aplicadas a apenas 49 países. Em consequência, uma companhia brasileira com dívidas pode conseguir aval do juiz para proteger seus ativos e bens em outros países durante a recuperação judicial.

Penalva reforça que também é possível ocorrer o processo inverso, embora seja raridade ver esses casos no Brasil. “Pode acontecer um pedido de recuperação judicial no exterior, de uma companhia com ativos no Brasil, e o juiz brasileiro teria que cooperar”, comenta.

Apesar de estas mudanças terem facilitado o caminho para as companhias entrarem em recuperação judicial e garantirem a sustentabilidade dos seus negócios depois deste processo, o advogado explica que algumas companhias preferem outra alternativa, mais barata e rápida, que é a recuperação extrajudicial. Esta modalidade também vem crescendo durante a crise.

Por meio desta, o devedor consegue aprovar um plano se obtiver aprovação de pelo menos 50% de uma classe de credores, sem necessidade de Assembleia ou juízo. Antes a lei exigia que fosse necessária 60%.

Diferentemente da recuperação judicial, a via extrajudicial é muito mais barata para as empresas porque não precisa de um administrador judicial, que é nomeado pelo juiz e tem um custo de 5% do passivo da companhia. Além disso, a negociação com os credores pode ser concluída mais rápido. Segundo Penalva, uma recuperação extrajudicial leva até 6 meses, enquanto uma judicial pode durar 2 anos ou mais.

“Na pandemia houve um incremento desta modalidade, com grandes e médias empresas negociando diretamente com os credores, mas infelizmente as pequenas empresas não conseguem os recursos para encarar uma recuperação judicial e nem extrajudicial e acabam fechando as portas”, aponta.

Empresa zumbi

Um processo de recuperação judicial inicia quando a empresa faz a solicitação na justiça e tem até 60 dias para apresentar seu plano aos credores, onde especificará as alternativas para pagar seus débitos e a ordem de pagamento para cada classe de credor, de acordo com Salvatore Milanese, sócio-fundador da Pantalica Partners, consultoria especializada em gestão estratégica e reestruturação de dívidas,

Desde a apresentação do plano até a aprovação em Assembleia, o tempo de espera pode chegar até 180 dias, neste período a empresa fica blindada e ninguém pode confiscar seus ativos ou seu patrimônio depositado em conta. Este período é conhecido como stay period e a nova Lei de Falências prevê que o prazo de 180 dias pode ser prorrogado pelo mesmo tempo caso existam dificuldades para votação do plano. Se o plano de Recuperação Judicial não for aprovado, a companhia pode ir à falência.

Após o stay period e caso os credores aprovem o plano, a companhia passa oficialmente a ser considerada em Recuperação Judicial. Milanese explica que o tempo previsto em lei para uma companhia passar pela recuperação é de dois anos. Mas existe a possibilidade de ser encerrada antes disso se o juiz determinar.

Contudo, é muito comum ocorrer o contrário, companhias que permanecem em recuperação por mais de dois anos. Segundo levantamento da B3, até o dia 20 de maio, existiam 21 companhias de capital aberto em processo de recuperação judicial. Destas, 16 estavam em recuperação judicial há mais de dois anos.

Para Milanese, este tipo de companhia é conhecida nos Estados Unidos como ‘empresa zumbi’, porque não consegue sair da recuperação judicial e se refugia sob este alternativa no lugar de aceitar a falência. Ele é bastante crítico com esta situação e defende que caso uma companhia não consiga cumprir com os prazos estabelecidos no plano, é melhor aceitar a realidade e desistir do processo.

Já Duek da Quist Investimentos explica que o prazo da recuperação judicial pode se alongar pela complexidade jurídica. Segundo ele, muitas vezes, o judiciário é burocrático em demasia e demora para determinar o fim da recuperação judicial ou o juiz enxerga o processo como complexo e prefere observar a companhia por mais tempo, por este motivo há empresas nesta situação há 4 ou 5 anos.

"Às vezes a companhia pede uma carência para começar os pagamentos e só a partir desse período passam a contar os 2 anos e a empresa fica mais tempo em recuperação judicial”, acrescenta.

Outra situação muito comum citada por Paulo Penalva é a dificuldade que as companhias enfrentam para cumprir seu plano de recuperação, seja por crise econômica ou outros conflitos do modelo de negócios, nestas situações ainda é possível solicitar o aditamento do plano. E novamente os credores são convocados para uma assembleia e aprovação de um novo plano, mais realista, recomeçando a contagem dos dois anos de recuperação judicial.

Contudo, Milanese esclarece que a ideia da recuperação judicial é que as empresas consigam renegociar suas dívidas com os credores e não necessariamente zerar estas no período dos 2 anos. Desta forma, uma companhia pode parcelar sua dívida em 10 anos, por exemplo, e caso pague todas as parcelas em ordem, após os 2 anos estabelecidos na lei terá saído da recuperação judicial, mas continuará pagando seus acordos. “Fora da recuperação se ocorrer atrasos, já não existe o risco de falência”, explica.

Segundo ele, a companhia ainda tem a opção de entrar novamente em recuperação judicial, mas esse pedido só pode ocorrer após 5 anos do primeiro pedido feito pela empresa.

Alternativas

São inúmeras as opções que uma companhia em recuperação judicial tem para pagar suas dívidas e estabelecer como soluções no seu plano para os credores.

Penalva cita entre as principais saídas para companhias de capital aberto e fechado a alienação de ativos, que consiste na venda de uma parte da companhia por meio de Unidade Produtiva Isolada (UPI), estes ativos são considerados necessários para a preservação das atividades da companhia e podem ser vendidos sem o risco de carregar consigo dívidas ou passivos trabalhistas e tributários.

“Quem adquirir uma UPI tem toda a segurança jurídica de que está comprando um ativo limpo sem passivos ou surpresas nele”, explica.

Graças a esta vantagem, a venda de ativos é uma alternativa muito recorrente usada em processos de recuperação judicial, segundo Penalva. Outra é o DIP Financing, a procura de financiamento para companhias em recuperação judicial, feita por investidores institucionais ou internacionais.

Ainda entre as saídas mais comuns, empresas buscam aumentar seu capital, ou no caso do capital aberto oferecem aos credores a conversão da dívida em ações.

De acordo com Penalva, existem também alternativas pouco frequentes, porém possíveis, como entregar o controle da empresa para os credores.

No capital fechado, as companhias podem ainda, motivadas pelos juros baixos e o aumento de ofertas públicas, de abrir capital na bolsa de valores, por meio de um IPO, embora advogado especializado em recuperação judicial considere esta possibilidade mais remota pelo desafio de conquistar a confiança do mercado.

Duek da Quist Investimentos também considera complexo uma companhia de capital fechado em recuperação judicial fazer IPO pela dificuldade de um banco estruturador optar por coordenar a oferta. Ele aponta que tanto no IPO como nas ofertas subsequentes, follow on, os bancos de investimento têm a responsabilidade de verificar os balanços das companhias e as chances de a oferta dar certo. “Acredito que hoje poucos bancos enxergam oportunidades em um IPO de companhias em recuperação judicial, caso ocorra o registro da oferta, é responsabilidade deles sondar o mercado para saber se os investidores estariam dispostos a comprar ou não”, afirma.

Para as companhias de capital aberto que passam pela recuperação judicial, as alternativas também são abrangentes, além das acima citadas.

Milanese da Pantalica Partners cita, por exemplo, o aumento de capital por meio de um follow-on, mas neste caso a companhia precisará provar ao investidor que seu modelo de negócios é viável e seu plano de reestruturação está dando certo. Algumas empresas optam também por levantar capital por meio de emissão de dívida, nas debêntures.

Segundo Milanese, também é possível encontrar operações de fusões e aquisições, quando uma companhia compra ações de uma empresa em recuperação judicial ou com dificuldades financeiras, criando uma nova empresa, um exemplo disso foi quando a Perdigão comprou a Sadia, dando lugar a Brasil Foods (BRF).

Entre outras alternativas, ele também cita os fundos de investimento especializados em turnaround, que compram ações de companhias em crise, cuidam da reestruturação destas e logo vendem os ativos. Alguns dos mais conhecidos neste nicho no Brasil são: Jive Investments, Pravda Capital, Vila Rica Capital, Lone Star Fund, Brasil Distress, Canvas Capital, Amerra Capital, Landmark Capital, Starboard Asset, SPS Capital.

Milanese aconselha que, antes mesmo de fazer o pedido de recuperação judicial, as companhias procurem estes fundos e avaliem as oportunidades à disposição. “Muitas vezes, eles podem alocar capital nas empresas e a recuperação judicial pode ser evitada”, defende.

No capital fechado, a Quist Investimentos também oferece esta alternativa, por meio de fundos que cuidam da reestruturação de empresas, renegociando dívidas e fazendo a gestão destas. São fundos de private equity, com investidores institucionais que compram cotas destas companhias. “Mas é um mercado de baixa liquidez e um investimento de 5 a 10 anos”, esclarece Duek.

Ele também cita uma nova tendência no mercado, que são as SPAC (Special Purpose Acquisition Company) ou mais conhecidas como IPO do cheque em branco, companhias ou fundos com credibilidade que levantam recursos no mercado de capitais e podem investir ou comprar empresas de recuperação judicial, garantindo sua participação ou controle da companhia e auxiliando na reestruturação. “Caso não adquira a totalidade das ações, o processo é semelhante ao de uma holding, onde existem duas companhias de capital aberto, mas uma tem o controle da outra para gerir a reestruturação”, explica.

Existe ainda a possibilidade de fechar o capital, por meio de uma Oferta Pública de Aquisição de Ações (OPA), quando o controlador ou dono recompra as ações do mercado e fecha o capital para reorganizar a companhia. Embora, segundo os especialistas, esta alternativa também não seja muito comum, porque o processo para fechar o capital pode levar mais tempo do que o previsto.

Erros e Acertos

O processo de recuperação judicial de uma companhia depende de múltiplos fatores para obter sucesso, para Milanese os principais pilares que separam uma empresa da falência são: dinheiro, uma boa gestão e um bom plano de recuperação.

Segundo o advogado e administrador judicial, Oreste Laspro, um dos erros mais comuns vistos na recuperação judicial é que as companhias não sabem o momento certo de entrar em recuperação. “Muitas vezes procuram esta alternativa tarde demais, adiando apenas a falência”, explica. Para ele é essencial que exista transparência entre credores e devedores. “Muitas companhias estavam em uma situação de insustentabilidade quando pediram recuperação judicial”, acrescenta.

Milanese concorda com Laspro e alega que as companhias não se planejam antes de entrar na recuperação judicial, sem verificar se tem dinheiro no caixa ou alternativas de novos aportes de acionistas ou investidores fazem o pedido de recuperação aumentando as chances daquilo dar errado.

Ele explica que antes mesmo da recuperação judicial é possível que empresas com dificuldades negociem aportes de investidores e conversem com seus credores e acionistas, diminuindo as dificuldades de aprovação do seu plano. Modelo muito comum nos Estados Unidos, conhecido como prepackaged plan.

Para criar um bom plano de recuperação, Milanese aconselha as companhias a fazer um raio-X e encontrar qual foi a raiz do problema que gerou tantas dívidas. Muitas vezes, alguma unidade de negócios não é mais rentável para a empresa e se faz necessária a venda, ou talvez seja preciso digitalizar o modelo de negócios. Além disso, o plano de recuperação judicial precisa ser realista, apontando detalhadamente como a companhia vai levantar recursos para pagar seus credores e superar as falhas da empresa.

Neste plano, os credores são peça chave, facilitando ou complicando a recuperação. Segundo Eduardo de Alcântara Machado, diretor da Point, que participa há 12 anos em Assembleia de credores, a principal dificuldade das empresas é desenhar um plano que atenda o interesse da maioria dos credores.

Ele explica que estes podem ser divididos em até 4 classes:

- A classe 1 é formada por credores trabalhistas, funcionários e ex-funcionários da companhia, com preferência nos pagamentos e prazos menores.

- A classe 2 é constituída por credores com garantias reais de bens ou títulos, na sua maioria bancos.

- A classe 3 de credores são os chamados quirografários, são aqueles que não possuem garantias do crédito e podem ser fornecedores ou também bancos sem garantia real.

- Por último, na classe 4 estão os prestadores, que podem ser funcionários autônomos, micro e pequenas empresas, com valores menores a serem restituídos.

Segundo Alcântara Machado alguns problemas que os credores enfrentam é a representatividade nas Assembleias, situação que se complicou com a pandemia, quando estas passaram a ser online ou no modelo híbrido. Ele explica que enquanto a classe trabalhista é bem representada pelos sindicatos, concentrando a interlocução e voto em uma pessoa, a classe 4 é mais diluída e tem maior dificuldade para acompanhar o processo de recuperação.

Existem também casos em que a classe 2 ou classe 3, representada por credores financeiros, recusam o plano e o voto passa a ser considerado abusivo, muitas vezes a companhia já pagou dívidas a estas instituições financeiras, mas continua enrolada pelos juros, nestas situações caso considerado abusivo o juiz delibera a aprovação do plano.

“Um voto pode ser considerado abusivo quando demonstra que o credor ou devedor ultrapassou os limites, e o voto passa a ser irracional, considerando que o plano de recuperação apresentado seria melhor do que um processo falimentar”, reforça Oreste Laspro. Para ele, a melhor arma que os credores têm em uma recuperação judicial é participar ativamente da mesma, não apenas na aprovação ou rejeição do plano e sim nos atos do processo, examinando relatórios da administração, e com uma participação constante.

Subestimar os credores pode ser um equívoco muito grande nas companhias, considerando que eles têm amplos poderes na recuperação judicial que vão desde a possibilidade de rejeitar o plano da empresa e apresentar um plano alternativo até a possibilidade de criar um comitê para acompanhar a recuperação junto ao administrador judicial, fiscalizando a companhia, embora segundo Laspro ainda não seja algo muito comum.

Os credores ainda têm o poder de exigir a troca dos executivos da companhia em situações em que a crise foi provocada pelo executivo ou diretoria ou quando não existe confiança nos administradores da empresa.

Para Milanese, essa troca de executivos é muito comum e necessária no processo de recuperação judicial considerando que muitas vezes o CEO que estava na empresa em um cenário de crescimento nem sempre pode estar preparado para enfrentar uma crise. “Às vezes, ele não quer cortar custos ou fechar negócios nos quais ele promoveu abertura no passado”, explica. Por este motivo, a alternativa mais viável é substituir estes executivos durante a reestruturação contratando especialistas em gestão de crises e consultorias especializadas.

Ainda na gestão, outro erro comum é a falta de transparência, quando companhias passam a diluir informações sobre a real situação destas, dificultando a confiança dos investidores no processo. Segundo Olavo Rodrigues, sócio fundador da BR Rating, agência de classificação de risco e avaliação dos sistemas de governança corporativa do Brasil, transparência e governança corporativa são essenciais para um processo de recuperação judicial.

Quando se trata de companhias de capital aberto, ele destaca que é missão do Conselho de Administração zelar por esta governança, criando uma administração específica para definir estratégias, negociar e aprovar o plano de recuperação judicial, além das atividades relacionadas a este que devem ser tratadas em comitê de assessoramento. “É importante que este comitê tenha suporte de escritórios advocatícios e assessorias financeiras especializadas", defende.

Prestar informações com frequência também é essencial para manter a confiança dos investidores na companhia, entre as principais obrigações de empresas de capital aberto na recuperação judicial estão divulgar informações trimestrais revisadas por auditores independentes, comunicados ao mercado, emitir formulários de referência. Além de publicar mensalmente o relatório do administrador judicial sobre a situação da companhia. É esta transparência que garantirá o sucesso da reestruturação segundo os especialistas.

E o investidor?

Na bolsa de valores brasileira, há, atualmente, 21 companhias listadas em recuperação judicial, mas como saber quais realmente são oportunidade e quais passam pelo seu último suspiro antes da falência?

Segundo Filipe Ferreira, analista da Comdinheiro, este tipo de investimento é de risco e não é recomendado para investidores pessoa física sem muita experiência no mercado. Isso porque investir em uma empresa em recuperação judicial requer o acompanhamento de uma série de situações, desde venda de ativos, negociação de dívida, e nem sempre é uma tarefa simples acompanhar esse movimento de mercado. “Ao investir em uma empresa em recuperação você deixa de comprar um ativo que funciona pelos seus fundamentos e compra um ativo que tem seu desempenho atrelado a dívida da empresa”, explica.

Ele compara este tipo de aporte a um jogo da loteria, onde se perder o dinheiro investido está tudo bem e se ganhar pode ter uma rentabilidade de mais de 100%, porque muitas ações estão bastante descontadas durante a recuperação.

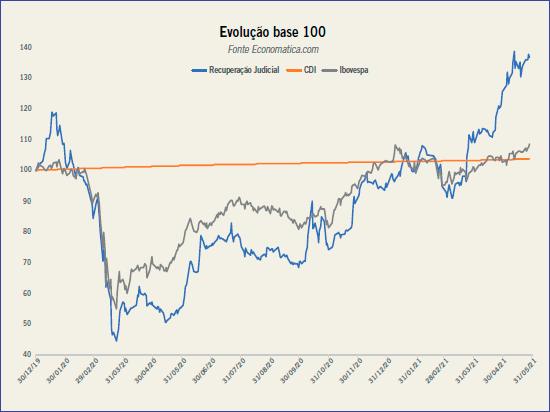

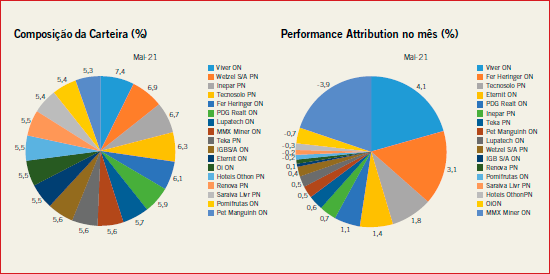

A Economática Brasil criou, com exclusividade para a Revista RI um índice com base em 17 empresas em recuperação judicial negociadas na B3, cada uma com participação de 5,9% desta carteira teórica.

Até o dia 14 de maio, o retorno deste índice de Recuperação Judicial era de 43,07%, enquanto no mesmo período o CDI entregou 0,82% e o Ibovespa 2,41%. Contudo, considerando apenas o ano de 2020, companhias em Recuperação Judicial fecharam o ano com uma rentabilidade negativa de 5,33%, já o CDI e Ibovespa entregaram 2,76% e 2,92%, respectivamente.

Nos últimos 24 meses, o retorno deste índice foi 52,94%; a volatilidade também foi elevada na ordem de 38,97 para 12 meses. Confira mais detalhes do levantamento nos gráficos.

Apesar de algumas ações terem apresentado uma evolução notável nos últimos meses, como é o caso dos papéis da Eternit (ETER3) que no acumulado de 2021 saltaram 147,10%, o analista Ricardo Schweitzer da Nord Research explica que sempre é difícil identificar se estamos perto da luz do fim do túnel, ou se no lugar de luz nos aguarda um tiroteio. Ele lembra que, mesmo com uma aparente recuperação, tudo pode acontecer neste tipo de companhias e o cenário base sempre será a falência.

Desta forma investidores precisam estar preparados para a perda total do seu capital antes de fazer este tipo de investimento. Um caso recente foi o da MMX Mineração (MMXM3) que teve a sua falência decretada em 19 de maio, apesar das ações terem fechado a R$ 14 naquele pregão, elas foram deslistadas da bolsa no dia 20 de maio.

Muitos investidores tinham apostado na recuperação da MMX após um salto da ação de mais de 1000% em outubro de 2020, com uma possível virada de jogo da companhia, de olho em um possível retorno de Eike Batista e a retomada de exploração da Mina Emma. Pensando que talvez seria a luz no fim do túnel para a MMX, muitos compraram as ações da companhia, no entanto, quando foi decretada a falência alguns desconheciam o que ocorria com as ações e outros nutriam a esperança de que a empresa pudesse retornar um pouco desse capital investido pelos acionistas.

Mas a dura realidade é que a possibilidade de um ressarcimento ocorrer é quase zero, ou seja, quem investiu nas ações da MMX e não resgatou seu dinheiro até dia 19 de maio perdeu todo o seu capital investido. Ricardo Schweitzer explica que quando uma companhia entra em falência, todo seu patrimônio vira automaticamente uma massa falida que passa a ser gerida pelo administrador judicial.

Começa então a venda de todos os bens e direitos da companhia para levantar recursos e saldar suas obrigações tributárias e com os credores, entre estes empréstimos feitos na recuperação judicial, funcionários e ex-funcionários, bancos e todos aqueles que integravam a sociedade. “Se porventura depois de ter feito o pagamento a todos estes grupos sobrar alguma coisa, esse dinheiro é devolvido aos acionistas. Mas a probabilidade é quase nula”, aponta o analista.

Segundo Schweitzer é importante que o investidor tenha em claro que uma companhia em recuperação judicial tem como objetivo principal proteger os interesses da empresa, a sua sociedade e os credores, o que significa que os interesses dos acionistas ficam subordinados a estes interesses. Isso cria para o investidor uma situação delicada onde a companhia só vai gerar valor e retorno aos acionistas se conseguir resolver primeiro estas questões.

Para diferenciar se estamos frente a uma furada ou a uma oportunidade, o analista aconselha ter um retorno positivo aos 5 seguintes questionamentos: o primeiro é identificar a raiz do problema, uma empresa pode ter entrado em recuperação judicial por um problema externo e inesperado que afetou o negócio. Ou porque existia um problema estrutural na geração de valor com a atividade fim praticada pela companhia. Com a fonte do problema em claro será possível entender se o problema é financeiro ou será necessária uma transformação radical nos negócios.

O segundo questionamento é “A companhia tem um plano realista para lidar com este problema e garantir sua sobrevivência?” O plano é possível de executar, é semelhante a de outras companhias do setor, tem chances de aprovação?

A terceira pergunta é sobre os recursos financeiros e humanos que a companhia tem para executar este plano caso ninguém lhe ofereça crédito. Ela tem ativos para vender? Ou capacidade para executar uma nova estratégia de negócios?

A quarta questão é sobre a liquidez financeira para sobreviver a execução do plano, uma recuperação judicial costuma ter um custo elevado no Brasil, e a companhia precisa ter alternativas caso tudo der errado novamente.

Por último, mas não menos importante, está o futuro da companhia. “O que sobrou de valor para os acionistas após a recuperação judicial?” A maioria das empresas vendem seus ativos e após este processo ficam com estruturas enxutas, o que afeta também o valor das suas ações, segundo o analista isso não significa que a ação esteja barata, é importante considerar que estamos frente a uma nova companhia.

“Caso a resposta seja positiva para todas estas questões, talvez você esteja frente a uma companhia que vai atravessar a recuperação judicial com sucesso”, aponta Schweitzer.

Mas até que o juiz bata o martelo nada é garantia, por isso os analistas não recomendam este investimento para investidores pouco experimentados. Se mesmo assim gostaria de se expor a estes ativos, algumas alternativas são procurar ajuda de investidores profissionais ou assessorias de investimento que acompanham as teses de recuperação há alguns anos e têm um acesso mais simplificado aos RI das companhias.

Outra opção, segundo Filipe Ferreira é buscar fundos especializados neste tipo de empresa, com gestores que acompanham o dia a dia das companhias, por exemplo o Jive Investments ou o Brasil Distress citados no começo desta reportagem.

Entre as companhias que estão em recuperação judicial mas parecem estar executando seu plano com sucesso Schweitzer cita a Oi (OIBR3, OIBR4) e a Eternit (ETER3). Já Ferreira enxerga na Viver Incorporadora (VIVR3) um caminho para sair da recuperação.

Na prática

Duas histórias de recuperação, mas com caminhos e estratégias diferentes, ambas na esperança de abandonar o carimbo de “Reestruturação” ainda em 2021.

A Eternit (ETER3) é o case do evento inesperado que afetou e mudou o rumo dos negócios de uma companhia, que ocorreu com a proibição do amianto por representar um risco para saúde, considerada no passado matéria-prima para a produção de telhas, a empresa foi forçada a se reinventar.

Contudo, Marcelo Gasparino, presidente do Conselho de Administração da Eternit, explica que a companhia ignorou alguns sinais do passado, que já alertavam sobre a necessidade de uma recuperação judicial.

A companhia entrou em recuperação judicial em 21 de março de 2018, mas há pelo menos 1 ano já vinha queimando caixa. Segundo Gasparino, se tratava de um problema de governança. O conselho com 7 membros estava acostumado aos tempos de bonança que a Eternit viveu até 2015, mas não se atentou a sua missão principal: escolher um CEO certo para comandar a nova fase da companhia. “Eles não conseguiram enxergar que o CEO e a diretoria já tinham contribuído com a empresa por 14 anos, mas não se adequavam mais às novas necessidades da Eternit”, explica.

Foi em 2018, com o conflito do amianto, que os resultados ruins se tornaram notórios. Mas o problema não estava apenas nas telhas, e sim em ativos inúteis para a geração da companhia como uma fábrica de louças e erros estratégicos como deixar as telhas de fibrocimento no segundo plano.

Após queimar caixa durante 4 anos, a companhia finalmente ficou sem gordura, foi quando em 2016 começaram as mudanças que incluiriam a escolha de um novo CEO - Luis Augusto Barbosa - a demissão de alguns conselheiros e diretores, enxugando os custos da companhia, para finalmente em 2017 com o problema do amianto, protocolar um pedido de recuperação judicial que foi aprovado em 2018.

Para Gasparino, a Eternit entrou tarde demais na recuperação, forçada pelo conflito do amianto, foi necessária a criação de uma empresa para gerir o caixa da companhia e evitar penhoras. O plano de recuperação previa o pagamento de credores em 10 anos com 20% de desconto, mas a companhia conseguiu antecipar seus débitos.

Entre as estratégias foi necessário a venda de imóveis e ativos que não faziam sentido para o negócio da companhia, de sedes administrativas, a flats e salas comerciais, tudo foi colocado à venda levantando R$ 104 milhões. Todo esse recurso serviu para quitar as dívidas com alguns credores. Segundo Gasparino, a companhia só tem uma única dívida, um financiamento de longo prazo com o Banco da Amazônia para as telhas de fibrocimento, que pretende pagar como acertado nos próximos anos.

Além da venda de ativos, em 2019 quando a companhia começou a se estabilizar o Conselho teve uma redução de 7 para 5 membros. O próximo passo foi o aumento de capital, na ordem de R$ 50 milhões que seriam investidos em um novo projeto de telhas fotovoltaicas e auxiliariam a companhia para atravessar a pandemia com caixa. “Com o dinheiro captado pelos acionistas, a Eternit surfou na onda do home office e do auxílio emergencial de R$ 600”, comenta o presidente do Conselho.

Em 2021, um novo aumento de capital aconteceu, levantando R$ 115 milhões para a compra da concorrente Confibra, com o intuito de expandir as suas operações de fibrocimento. Agora a companhia espera se beneficiar deste mercado e também da sua nova telha fotovoltaica com previsão para chegar ao mercado no segundo semestre.

A Eternit também retomou a exploração de amianto, mas atualmente usa a matéria-prima apenas para exportação. Segundo Gasparino, embora aquela proibição foi considerada ‘ideológica’, a principal lição da companhia na recuperação judicial foi ‘não ignorar os sinais’. “Na nossa visão já deixamos a recuperação judicial, mas estamos esperando o despacho do juiz”, explica Gasparino.

Outra companhia que está nessa espera é a PDG Realty, que está em recuperação judicial desde 2017, mas espera abandonar o time ainda no segundo semestre. A companhia tem uma história diferente da Eternit, a principal causa da recuperação foi a crise financeira que afetou as incorporadoras desde 2015.

Segundo o CEO Augusto Alves Neto, por se tratar de um conglomerado de 516 empresas e 25 mil credores, muito comum em companhias do setor, a recuperação foi um processo mais complexo, embora o pedido foi aprovado em 7 meses, o que ele considera um tempo recorde dado o tamanho do grupo.

Entre as principais estratégias do plano de recuperação para pagar as suas dívidas, a PDG utilizou o aumento de capital, a conversão de dívidas em ações e a venda de ativos como garantia de pagamento. Segundo o CEO, até 2019, a companhia já estava em uma situação financeira estável para sair da recuperação judicial, mas em 2020, se viu obrigada a convocar uma nova assembleia com credores trabalhistas para adiar os pagamentos, o que acabou empurrando o processo de recuperação. “No começo de 2020, percebemos que existia um passivo trabalhista aumentando de forma rápida com risco de desequilibrar o nosso caixa, por este motivo alteramos a forma de pagamento”, explica Alves.

Agora a expectativa é que, após o aumento de capital, que deve ocorrer até 14 de junho, o juiz reavalie a conclusão do processo para o segundo semestre. Data em que a companhia finalmente deve retomar os lançamentos, com um projeto residencial destinado ao público de média renda na zona leste de São Paulo. Até o momento a PDG tinha vendido apenas ativos do estoque.

Enquanto a sonhada saída não chega, o CEO aponta os principais desafios e aprendizados que a companhia vivenciou na recuperação judicial, quando passou de ser um dos mais importantes players do mercado para o que ele denomina o ‘Vale dos Leprosos’.

Segundo o executivo, os principais impactos para uma companhia nesta situação são as marcas na sua imagem, principalmente para os investidores, embora o consumidor final já teve também essa percepção de risco.

Outro problema apontado pelo executivo foi a dificuldade de companhias tomarem crédito no mercado e a ausência de incentivos e funding para o processo pós-recuperação quando as companhias tentam voltar a serem operacionais e saudáveis. Outro conflito foi a dificuldade de o judiciário diferenciar o que era ativo permanente e circulante, segundo Alves, quando uma incorporadora em recuperação judicial vende imóveis, muitos consumidores ficam com receio de comprar estes, e até o judiciário pode travar a autorização, mesmo se tratando de recursos para pagar os credores. “Vemos uma dificuldade de entendimento da lei de recuperação judicial, e muitas companhias ficam no Vale dos Leprosos”, aponta.

Continua...

Nº 289 • MAR 25

Nº 289 • MAR 25 Nº 288 • FEV 25

Nº 288 • FEV 25 Nº 287 • DEZ 24

Nº 287 • DEZ 24 Nº 286 • NOV 24

Nº 286 • NOV 24