Acesso direto aos capítulos

Espaço Apimec Brasil

ASSET ALLOCATION: A CIÊNCIA DE COMBINAR PRÊMIOS E RISCOS por Felipe Spritzer

Conforme o mercado financeiro nacional vem evoluindo, tem se falado cada vez mais sobre a qualidade das alocações de recursos, algo que costumamos chamar de asset allocation. Esse movimento é fundamental pois essa alocação definirá, em larga medida, os resultados produzidos por qualquer carteira. Diante dessa importância, gostaríamos de falar um pouco mais sobre o que é e como funciona uma boa alocação.

Em síntese, podemos definir essa área das finanças como a ciência que busca combinar prêmios e riscos da maneira mais eficiente possível. Como veremos mais adiante, isso tem algumas implicações relevantes, que vão da mensuração dos retornos de cada classe aos riscos que estão envolvidos quando buscamos capturá-los.

Isso nos leva a três eixos principais: entender os prêmios de risco, capturá-los e organizá- los dentro de uma única carteira. Em função da brevidade desse texto, optaremos por não tratar da questão psicológica e cognitiva, que tem papel crucial no sucesso (ou fracasso) de uma jornada de investimentos.

Com isso em mente, vamos nos debruçar então sobre a renda fixa nacional, que se limitará aos títulos pós-fixados, seguida da renda variável nacional e internacional. A partir desses componentes, será possível construir uma base robusta para praticamente qualquer portfólio, deixando alocações mais avançadas para um momento futuro.

Os prêmios e os riscos das classes de ativos

Iniciando pela renda fixa, é fundamental entendermos a realidade do Brasil frente a países com economias avançadas. Diferente dos EUA, da União Européia ou do Japão, o Brasil é figura comum na lista de países com maiores taxas de juros reais do mundo, e isso tem uma implicação fundamental nas nossas alocações.

Diferente desses países, onde a renda fixa é comumente superada pela inflação, esse não é o nosso caso: não só a renda fixa supera a inflação em praticamente todos os períodos relevantes como ela supera, com muita frequência, a própria renda variável. Ademais, quando é superada pelos investimentos em ações, nacionais ou internacionais, o tamanho dessa diferença é pequeno em relação ao risco adicional.

Para citar o caso mais emblemático, podemos olhar para os retornos obtidos em janelas móveis de dez anos do IBRX 100, que reúne as cem maiores empresas do país e as pondera pela capitalização, e o CDI, que representa a taxa livre de risco. De um total de 4.759 resultados diários, iniciados em 31/12/1994, o mercado de ações obteve retornos melhores em 61,71% dos casos, perdendo para a taxa livre de risco em 38,29% dos casos.

O mais impressionante, contudo, é que enquanto o IBRX 100 acumulou uma média de 15,11% a.a., o CDI conquistou a marca de 13,65% a.a. sem sequer precisar incorrer em algum risco. Do ponto de vista inflacionário, isso nos traz a ganhos reais médios de 8,26% a.a. para o IBRX e 6,89% a.a. para o CDI. Enquanto a renda fixa mais segura do país venceu a inflação em 100% dos cenários de dez anos, a bolsa nacional foi capaz de vencê-la em 78,44% dos casos.

Embora isso pareça uma performance pífia para a bolsa local, vale notar que o S&P 500, com dividendos reinvestidos e convertido para reais, teria obtido resultado similar. Embora tenha vencido a inflação nacional em 100% dos casos, seu ganho médio real seria de 6,46% a.a., que é inclusive mais baixo que o próprio CDI.

Isso mostra que a questão não envolve uma bolsa local que paga muito pouco, mas uma renda fixa que paga muito alto. Em todo caso, é válido lembrar que esse não é um retrato completo, pois os riscos embutidos no S&P 500 e IBRX 100 de fato são premiados em diferentes momentos.

Enquanto o maior prêmio real de dez anos para o CDI foi de 14,63% a.a., o recorde do IBRX foi de 24,80% a.a. e para o S&P 500, 24,96% a.a. Em diversos momentos, os prêmios reais durante a década para ambos índices superam com folga os 10% a.a. e 15% a.a., mostrando seu poder para as carteiras que decidam capturar parte desses retornos. Isso nos leva ao próximo ponto, que envolve justamente equilibrar tais prêmios num portfólio.

Organizando prêmios e riscos

Os dados acima nos mostram como uma simples escolha entre a taxa livre de risco (CDI), a renda variável nacional (IBRX 100) e internacional (S&P 500) pode ser complexa. De um lado, o CDI entregou retornos substanciais de forma praticamente garantida; de outro, as rendas variáveis tem um resultado bem mais incerto, mas potencialmente muito melhor. Eis, então, o grande desafio do asset allocation: como combinar esses prêmios e riscos de forma funcional?

Como podem imaginar, a resposta é complexa mesmo para esse caso mais simples, em que sequer consideramos a renda fixa atrelada à inflação ou prefixada; ou prêmios adicionais de risco como empresas de valor ou small caps de valor. Para os limites desse texto, que tem caráter introdutório, podemos traçar apenas alguns pontos mais relevantes.

Primeiro, no limite, as carteiras mais conservadoras poderiam ficar inteiramente alocadas apenas em CDI, o que não chega a ser uma grande surpresa. Entretanto, no limite oposto, as carteiras mais agressivas não necessariamente estariam totalmente alocadas em uma ou ambas rendas variáveis.

Essa colocação, talvez um pouco surpreendente, está relacionada com o fato de que mesmo que IBRX 100 e S&P 500 tenham potencial para retornos bem mais altos, o CDI entrega um ganho historicamente tão alto, com tão baixo risco, que não faz sentido excluí-lo da carteira. Como não temos razões para considerar que ele deverá deixar de fazer isso no futuro, abrir mão desse retorno envolveria aumento desnecessário de risco.

Talvez para a surpresa geral de investidores e investidoras, uma carteira com o perfil mais agressivo total não devesse passar do limiar de 70% a 80% em renda variável, idealmente dividida igualmente entre a nacional e internacional. Os 30% a 20% restantes, nesse caso, poderiam simplesmente serem alocados na renda fixa nacional, representada pelo CDI.

Isso não significa que uma carteira inteiramente alocada em renda variável não fosse obter retornos mais altos, pois ela de fato tende a fazer isso. Entretanto, o ganho adicional não tende a ser alto o suficiente para justificar o risco adicional. A título de ilustração, podemos comparar uma série de carteiras com diferentes alocações em CDI, IBRX 100 e S&P 500.

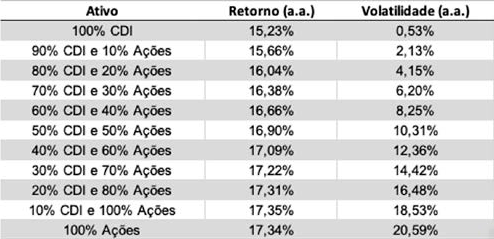

Nesse caso, começamos com uma carteira apenas com CDI, com cada carteira seguinte alocando 5% em IBRX 100 e 5% em S&P 500, até chegarmos numa que possui apenas renda variável. Ao longo desses 28 anos, a carteira que possui apenas a taxa livre de risco geraria 15,23% a.a. A carteira totalmente alocada em renda variável teria, por outro lado, tido ganho de 17,34% a.a.

Embora essa diferença de cerca de 2,11% seja relevante, ela é pequena quando olhamos para o tamanho do risco incorrido e o comparamos com aquele das outras carteiras. Um portfólio que tivesse metade da alocação em CDI e a outra metade dividido igualmente entre renda variável nacional e internacional, teria entregado 16,90% a.a. Isto é, reduziu-se o risco para menos da metade, abrindo mão de apenas 0,45% do retorno.

O caso mais extremo envolve a carteira que possui 70% em ações e 30% em CDI, com rendimento de 17,22% a.a. ou cerca de 0,12% a menos que a carteira totalmente alocada em ações. Entretanto, seu risco de oscilação foi 30% mais baixo, mostrando a força do CDI e de uma alocação de qualidade.

Em termos práticos, isso se traduz em quedas bem mais brandas nos momentos de alta tensão nos mercados nacionais ou globais. Mais uma vez, apenas a título ilustrativo, podemos analisar o tamanho das quedas máximas dessas carteiras durante a crise da Covid-19, em 2020.

A carteira que possui apenas ações teria sofrido queda de aproximadamente 34,86%; ao passo que as carteiras com 70% e 50% de ações teriam sofrido perdas mais modestas, da ordem de 25,28% e 18,42%. Embora nenhum desses resultados seja facilmente digerido, essa diferença ilustra como a redução do risco, sem abrir mão de uma parcela relevante do retorno, é uma ferramenta poderosa para quem investe.

Dados de retorno e volatilidade (risco) - 1994 a 2023

Fonte: ComDinheiro

Colocando tudo em seu lugar

Como dissemos anteriormente, esse texto não busca se aprofundar na ciência do asset allocation, mas oferecer uma introdução a esse campo fundamental do conhecimento financeiro. Como podemos ver, uma simples combinação entre a taxa livre de risco (CDI), o mercado de ações nacional (IBRX 100) e dos EUA (S&P 500) abre uma margem enorme para discussão.

O que aconteceria, portanto, se contássemos ainda com o crédito privado, tanto atrelado ao CDI quanto a inflação? O que acontece quando introduzimos índices soberanos como o IMA-B5, que supera consistentemente o próprio mercado de ações? O que acontece quando colocamos em jogo as empresas de valor, ou small caps de valor, dentro e fora do Brasil?

Tudo isso, apenas lembrando, porque sequer teríamos entrado nos aspectos psicológicos desse processo. Será que quem investe consegue lidar com essa multiplicidade de fatores? O que fazer diante da vontade, geralmente irracional, de investir de formas negativas? Em que ponto a contenção de danos se torna leniência com comportamentos destrutivos?

Evidente que não discutiremos todos esses pontos aqui, mas fica o convite a todos e todas para que possam entender o quanto a alocação é uma atividade complexa, especialmente quando o capital alocado é de outra pessoa – caso diário de quem atua na consultoria de investimentos. Lembrando sempre, que a alocação de recursos leva em consideração, primordialmente, o perfil de cada investidor!

Felipe Spritzer

é CEO e fundador da Portfel, a empresa de consultoria financeira do Grupo Primo. Especialista em investimentos pela Anbima (CEA), com certificação CGA, aprovado no nível I do CFA e cursos de finanças como Investment Strategies and Portfolio Management na Wharton Business School.

felipe@portfel.com.br

Continua...

Nº 289 • MAR 25

Nº 289 • MAR 25 Nº 288 • FEV 25

Nº 288 • FEV 25 Nº 287 • DEZ 24

Nº 287 • DEZ 24 Nº 286 • NOV 24

Nº 286 • NOV 24