Acesso direto aos capítulos

| Educação Financeira | Em Pauta | Enfoque | Espaço Apimec Brasil |

| IBGC Comunica | IBRI Notícias | Mercado de Capitais | Opinião |

| Orquestra Societária | Ponto de Vista | Sustentabilidade | Voz do Mercado |

Voz do Mercado

COMPANHIAS ABERTAS & OFERTAS PÚBLICAS PERSPECTIVAS DE CRESCIMENTO NO MERCADO DE CAPITAIS por João Pedro Nascimento

Os anos de 2022, 2023 e 2024 têm sido desafiadores para as companhias abertas no Mercado de Capitais no Brasil, com uma ausência de Ofertas Públicas Iniciais (IPOs) e uma redução expressiva no número de follow-ons neste período. Este fenômeno pode ser explicado por razões macroeconômicas, tanto na esfera nacional quanto no ambiente global. Razões que, inclusive, permeiam os debates relacionados à questão das taxas de juros em todo o mundo.

Em nossa coluna publicada no mês de agosto de 2023, aqui, na Revista RI, eu tive o privilégio de redigir sobre “Janelas de Oportunidade”, de maneira a demonstrar que o Mercado de Capitais tem importância tanto no contexto de juros baixos quanto no ambiente de juros considerados altos. Reforço, a seguir, alguns dos conceitos explorados naquela ocasião.

O Brasil e demais países do globo adotaram medidas de intervenção econômica, com auxílios e políticas de assistência social, na conjuntura do enfrentamento da pandemia do Covid-19. Como consequência, tanto em nosso país quanto em diversas nações, elevou-se o custo do capital. Na esteira, a inflação tornou-se um desafio. Com isso, medidas foram adotadas para conter movimentos inflacionários.

A partir de um trabalho tecnicamente conduzido, o Banco Central do Brasil antecipou tendências que lhe permitiram controlar a inflação e lhe renderam reconhecimentos internacionais. A política de juros iniciada no Brasil naquela oportunidade indicou a relevância de direcionar radares a questões macroeconômicas e, ainda, a pontos voltados ao arcabouço fiscal.

Por razões econômico-financeiras, em um ambiente de juros altos, há uma tendência natural de alocação de recursos em produtos de renda fixa; afinal, o apetite para risco dos investidores se apresenta de forma mais restrita. Por outro lado, quando os juros estão baixos, os investimentos em produtos de renda variável se tornam mais atraentes, uma vez que os rendimentos proporcionados pela renda fixa se tornam modestos e menos remuneratórios.

Há farta bibliografia, em Finanças e no Direito, que detalha o fato de ações e outros títulos de participação societária (equity) se fortalecerem no cenário de juros baixos. Esta lógica, claro, não necessariamente se aplica em relação aos títulos de dívida, produtos de crédito estruturado e/ou outras operações de endividamento (debt).

No contexto dos juros altos, faz-se necessário o surgimento de fontes alternativas de crédito para a captação de recursos e o Mercado de Capitais proporciona uma gama de produtos na linha de crédito estruturado. São fontes de suprimento de créditos para além do modelo dos bancos tradicionais, oferecidas pelo segmento regulado pela CVM e capazes de gerar competitividade ao Mercado Financeiro tradicional.

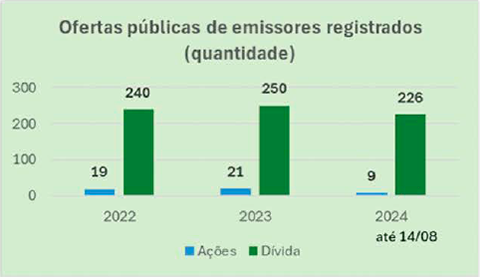

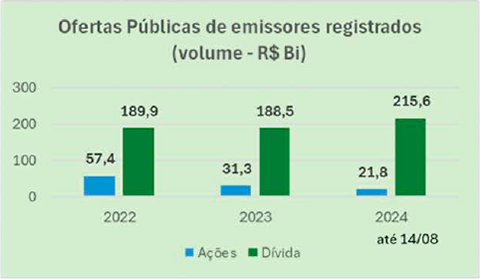

Ao analisar indicadores, é possível perceber evidências empíricas que confirmam essas afirmações e nos mostram que, se de um lado, o período de 2022, 2023 e 2024 tem sido desafiador para as ofertas públicas de ações e demais títulos de participação societária (equity), de outro, em tal período de referência, as ofertas públicas de títulos de dívida como debêntures e notas comerciais impulsionaram o crédito privado dentro do Mercado de Capitais, tal como se observa abaixo:

| Ofertas totais | 2022 | 2023 | 2024 | |||

|---|---|---|---|---|---|---|

| Quantidade | Volume (R$ bi) | Quantidade | Volume (R$ bi) | Quantidade | Volume (R$ bi) | |

| Ações | 19 | 57,3 | 21 | 31,3 | 6 | 4,9 |

| Dívida | 240 | 189,9 | 250 | 188,5 | 191 | 187,6 |

| Debêntures | 200 | 162,3 | 216 | 181,0 | 177 | 182,3 |

| Notas Comerciais | 35 | 26,7 | 34 | 7,5 | 14 | 5,3 |

Veja-se ainda:

Há, também, outros aspectos a serem examinados em relação às companhias abertas no Mercado de Capitais que nos permitem analisar perspectivas positivas.

Atualmente, no Brasil, 697 companhias abertas estão com registro ativo na CVM, das quais 482 encontram-se enquadradas na Categoria A e 215, na Categoria B. Durante o ano calendário de 2024, até o mês de agosto, 10 novos registros de companhias abertas foram concedidos pela CVM e, até o mesmo período de referência, 13 pedidos estavam em fase de análise pelas áreas técnicas da Autarquia.

Importante lembrar que o registro na Categoria A autoriza a negociação de quaisquer valores mobiliários do emissor em mercados regulados de valores mobiliários. Por sua vez, entram na Categoria B aquelas que não ofertam ações, certificados de ações ou títulos que possam ser convertidos nesses papéis. De forma prática, as companhias abertas Categoria A podem negociar todos os tipos de valores mobiliários, enquanto as registradas na Categoria B, apenas títulos de dívida.

Outro ponto a ser percebido em nosso país e que está diretamente relacionado às companhias abertas, é o fato de grande parte das companhias abertas no Brasil serem sociedades em que a estrutura de composição do capital social é concentrada, em modelos de controle definido¸ ao contrário do que se observa nos Estados Unidos, onde há grande quantidade de companhias com dispersão acionária no modelo de “corporations”.

Esta questão das estruturas de composição do capital social das companhias abertas, no modelo de concentração vs. dispersão acionária, também tem reflexos na escolha do momento em que tais companhias acabam optando por realizar as suas ofertas públicas. Veja-se que nas companhias com concentração acionária, que são aquelas em que há a presença de acionistas controladores que, individualmente ou em conjunto, possuem mais do que 50% + 1 das ações votantes e que são o modelo predominante no Brasil, tais acionistas controladores têm uma opinião determinante em tal decisão e acabam sendo mais seletivos ao aguardar o que consideram ‘melhor momento de mercado’.

Observando esse intervalo de 2022, 2023 e 2024 e colocando em perspectiva as “Janelas de Oportunidade” que, de tempos em tempos, aparecem no Mercado de Capitais, parece-nos que este período também tem sido propício para planejamento, organização de objetivos e direcionamento de focos, em especial, a partir do acompanhamento e da compreensão das regras recentemente editadas pela CVM. Por sinal, a Autarquia tem buscado reduzir o custo de observância regulatória dos participantes e, com isso, também gerar possibilidades.

A modernização do arcabouço regulatório de ofertas públicas de valores mobiliários, por exemplo, trouxe maior flexibilidade, agilidade e segurança jurídica para a realização de ofertas públicas no Mercado de Capitais. A Resolução CVM nº 160/2022 facilitou a obtenção conjunta dos registros de companhia aberta e de oferta pública, dentro do procedimento dos registros concomitantes, que simplificaram, substancialmente, o procedimento registral dos emissores. Com foco em clareza, objetividade e na facilitação do entendimento das informações para o público investidor, a Resolução CVM nº 160/2022 também contemplou modelos de prospecto mais sucintos e segmentados pelo tipo de valor mobiliário ofertado.

Eu finalizo esse artigo frisando que, dentre as múltiplas atribuições do regulador do Mercado de Capitais, há uma importante Função Desenvolvimentista, que auxilia o Brasil e o nosso ambiente de negócios a perceber a existência de cenários para atividades empresariais. Ao exercer essa atribuição, a CVM busca tornar o segmento regulado pela Autarquia cada vez mais inclusivo, plural e democrático, exaltando que o Mercado de Capitais é ferramenta para o desenvolvimento de políticas públicas e para a geração de emprego e renda em nosso país.

João Pedro Nascimento

é presidente da Comissão de Valores Mobiliários - CVM.

joao.pedro@cvm.gov.br

Continua...

Nº 289 • MAR 25

Nº 289 • MAR 25 Nº 288 • FEV 25

Nº 288 • FEV 25 Nº 287 • DEZ 24

Nº 287 • DEZ 24 Nº 286 • NOV 24

Nº 286 • NOV 24