Acesso direto aos capítulos

Mercado de Ações

ESTATAIS EM BOLSA: RETOMADA DA ECONOMIA IMPORÁ VENDA DE EMPRESAS? por Luiz Guilherme Dias e Ruy Flaks Schneider

Na edição da Revista RI - Abril.2016 (nº 202) publicamos um artigo intitulado: “Estatais em Bolsa: privatizar, extinguir ou disciplinar?” onde chamamos a atenção para o fato de que o mercado pode aceitar que uma Empresa Estatal, pela natureza de sua atividade, trabalhe com distante horizonte de maturação. Por outro lado os investidores, cada vez mais, mostram-se rebeldes e hostis às falhas de Governança, traduzidas, sobretudo, pela falta de informações fidedignas e submissão a ditames políticos. E naquela ocasião indagamos: Seria uma incoerência a presença de Empresas com algum grau de participação do Estado na Bolsa de Valores?

Cabe indagar e discutir o que, efetivamente, pretende a Sociedade. Para muitos o objetivo vem a ser auferir lucros, o que é perfeitamente legítimo, afinal, já tivemos Empresas Estatais distribuindo dividendos atraentes e permitindo expressiva valorização patrimonial, mas, isto ocorreu em períodos breves, efêmeros pela convivência com a vulnerabilidade aos desvios de governança e interferências políticas. Tais ganhos, entretanto, só beneficiam aqueles que nestas Empresas aplicam seus recursos tornando-se acionistas. Existem outros, contudo, que assinalam o ganho social resultante do volume de impostos, que seria maior quando pago por Estatais, o que beneficiaria a Sociedade como um todo, e ainda há aqueles que exaltam a contribuição destas Empresas para o aumento de um suposto Patrimônio Nacional, assim como do acervo científico e tecnológico.

Mas, e quanto aos prejuízos, a Sociedade acha-se preparada para arcar?

E não nos referimos apenas aos danos oriundos da intervenção política e da patologia de governança. Também os riscos de mercado e operacionais são passíveis de ocorrer, assim como erros na identificação de consumidores e respectivo comportamento, falhas no planejamento estratégico e na percepção de cenários, obsolescência e novos competidores, recursos para investimentos e inovação insuficientes, para citar apenas alguns que ameaçam e constrangem qualquer Empresa. Sem dúvida, são passíveis de correção e superação, mas, seu custo, que acaba recaindo por toda a Sociedade, é compensador?

Cumpre-nos retornar ao elenco de atratividades. Para os que almejam lucros, retornos atraentes os acionistas podem obter de Empresas viáveis, com boa gestão, compliance hígido e atuando em um ambiente de normas sensatas e estáveis. Propositadamente, refutamos a qualificação de “estimulantes”, que logo direciona a “incentivos”. A busca pelo resultado pressupõe competência e convivência com o risco. Já para os que postulam o aumento de arrecadação fiscal, é óbvio que este independe do controle, Estatal ou Privado. Tal objetivo de ganhos que repercutem sobre toda a Sociedade resultará, sobretudo, de gestão capacitada e devidamente comprometida. Ou seja, a Estatal tornada Privada não tende a se tornar menor contribuinte fiscal, muito pelo contrário.

Finalmente, o legítimo Patrimônio Nacional não se compõe de guindastes, válvulas e locomotivas. São cérebros e centros de pesquisa, são profissionais saudavelmente ambiciosos e engajados nas Ciências e nas Artes, são estudantes motivados que recebem educação de alta qualidade e podem exercer sua formação em ambientes, estes sim, estimulantes.

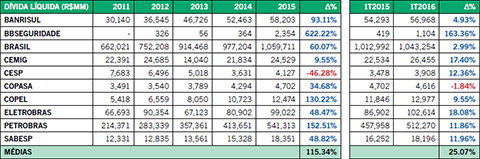

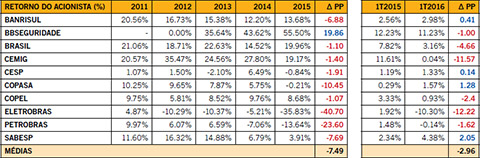

Neste novo artigo atualizamos informações econômico-financeiras e voltamos a refletir sobre o desempenho de 10 estatais do IBrX-100 nos últimos 5 anos (2011 a 2015) e no 1º trimestre de 2016 comparado com mesmo período do ano anterior, tendo como base o que o nosso acervo de dados SABE esclarece sobre a evolução do Endividamento Líquido e do Retorno do Acionista (ROE) destas companhias.

Estatais - IBrX-100

Dívida Líquida (R$MM) e ROE (%) - de 2011 a 2015 e 1T2015 X 1&2016

Fonte: SABE

A dívida líquida das 10 estatais cresceu 115% (exceção para Cesp) na média de 2011 para 2015, portanto mais que dobrando de valor. No 1º trimestre de 2016 a dívida líquida das 10 estatais cresceu 25% (exceção para Copasa) na média da comparação com igual período de 2015.

Já com relação ao ROE (Retorno do Acionista), a situação é ainda mais contundente. À exceção de BB Seguridade, todas as demais estatais tiveram quedas de 2011 para 2015, que na média ficou em 7,49 pp negativos. Observando agora as variações do 1T2015 contra 1T2016 a média melhora, mas continua negativa em 2,96 pp.

COMENTÁRIOS FINAIS

No artigo anterior dissemos ser ilusório imaginar-se no Brasil uma Bolsa de Valores despida de organizações estatais, contudo, cada vez mais se consagra o repudio às organizações com participação do Estado que, vivendo em um passado não distante, consideram-se com a prerrogativa de tomar decisões e implementar ações sem informar e respeitar o mercado investidor.

Com a recente mudança de governo percebemos o anúncio de uma série de medidas de oferta de venda de ativos estatais, em especial da área de energia, na corrida para tentar equilibras as contas com rombo estimado em R$170 bilhões. Segundo matéria publicada no O Globo de 27/Mai/2016, a lista de todos os ativos que serão ofertados faz parte do programa “Crescer”, que inclui vendas de subsidiárias da Petrobras e Eletrobras para 2016 e campos de petróleo para 2017.

- Em relação à Petrobras estão previstos, dentre outras ações: privatização de gasodutos para desverticalizar o segmento de gás, dando mais competitividade ao insumo; venda de parte da BR Distribuidora; aprovação do projeto que desobriga a empresa de ser a única operadora do pré-sal;

- Em relação à Eletrobras o governo pretende: venda de parques eólicos do nordeste, venda de linhas de transmissão e participação em 7 companhias estaduais de distribuição (GO, AL, PI, RO, AC, RR e AM); somente com a CELG de Goiás o governo espera arrecadar R$1,4 bilhões.

Além dos ativos mencionados, estão previstas vendas de 49% de controle de estatais como: Correios, Infraero, Eletrosul, Companhia Integrada Têxtil de Pernambuco (esta, então, não dá para entender!), Banco da Amazônia, dentre outras. Felizmente a crise econômica trouxe à tona a necessidade do Governo corrigir o gritante erro de direcionamento que caracteriza sua participação na economia.

Seguindo a lógica de muitas e destacadas personalidades, inclusive, com visões distintas acerca do papel real do Estado, porem, sempre respeitando a lucidez, não seria melhor para o país que o Governo focasse nas questões sociais, principalmente Saúde, Educação, Segurança, Infraestrutura e Saneamento, suportadas por agências reguladoras fortes e técnicas, com autonomia, quadros técnicos de elevada qualificação e estimulantes programas de carreira? A título de referência um IPO de Furnas com manutenção do controle estatal captaria R$2 bilhões, enquanto que sua privatização renderia aos cofres públicos R$10 bilhões (relação de 1 para 5!). Imagine agora se a Eletrobras, ou mesmo a Petrobras, traria de recursos ao país e à sociedade se fosse privatizada.

Não há dúvidas de que a simples menção de Privatização com referência à Petrobras e, em menor escala, à Eletrobras, provoca imediatas e passionais reações, que turvam a análise fria e a formulação de decisões equilibradas. Privilegiando o pragmatismo, até pela premente necessidade de rapidez na coleta de resultados, um plano de privatizações fundamentar-se-ia em alienações criteriosas cujos indicadores chave seriam retorno, necessidade de investimento e projeções de mercado, respaldado por regras de correspondência a interesses do país, que são implementadas e aceitas internacionalmente.

Porém, os interesses nacionais devem prevalecer, o que se traduz por enobrecimento do Patrimônio Nacional. Nessas empresas a contribuição, significativa, diga-se, para a real valorização do Patrimônio Nacional decorre de duas organizações cuja atuação e realizações, significado e reconhecimento internacional e descobertas com rigor científico e tecnológico que geram repercussões financeiras são o CENPES - Centro de Pesquisas Leopoldo Américo Miguez de Mello, o núcleo de excelência em pesquisa e desenvolvimento da Petrobras, e o CELPE - Centro de Pesquisas de Energia Elétrica, da Eletrobras, igualmente, objeto de admiração e respeito internacional. Estas duas organizações, que jamais deveriam constar de qualquer ideia acerca de privatização, em cenário distinto poderiam ser vigorosamente fortalecidas com recursos humanos e materiais e, sem qualquer dúvida, conceberiam fórmulas, processos, algoritmos e equipamentos de emprego internacional. Como resultado, o ingresso de valores de vendas ou “royalties” e o incremento do acervo científico e técnico do Brasil. Factível e exequível, como nos aponta o histórico do CTA - Centro Tecnológico da Aeronáutica do qual resultou a EMBRAER, cuja trajetória foi de Estatal a Privada e constitui irrefutável orgulho de todos os brasileiros.

Em sua mais elevada expressão, este é o legítimo zelo pelo Patrimônio Nacional, sua proteção e expansão.

Ruy Flaks Schneider

é sócio-diretor da Schneider & Cia.

ruyschneider@schneidercia.com.br

Luiz Guilherme Dias

é sócio-diretor da SABE Consultores e Conselheiro Certificado pelo IBGC.

lg.dias@sabe.com.br

Continua...

Nº 289 • MAR 25

Nº 289 • MAR 25 Nº 288 • FEV 25

Nº 288 • FEV 25 Nº 287 • DEZ 24

Nº 287 • DEZ 24 Nº 286 • NOV 24

Nº 286 • NOV 24