Acesso direto aos capítulos

| Educação Financeira | Em Pauta | Enfoque | Espaço Apimec Brasil |

| Fórum Abrasca | Gestão de Risco | Governança | IBGC Comunica |

| IBRI Notícias | Opinião | Orquestra Societária | Ponto de Vista |

| Relações com Investidores |

Orquestra Societária

ENTREVISTA: HELMUT BOSSERT, CONSELHEIRO E ESPECIALISTA EM RI por Cida Hess e Mônica Brandão

Inteligência em Relações com Investidores: com ESG e outras ferramentas de alto nível

Na presente edição, prosseguimos com a pausa técnica em nosso projeto ESG: uma partitura que está sendo escrita, cuja retomada está prevista para a edição 265 (Outubro/2022), com entrevistas inéditas de Conselheiras de Administração altamente qualificadas. Lembramos aos leitores de que o projeto citado prevê 12 entrevistas, sendo que quatro foram realizadas na primeira fase do projeto, divulgada nas edições 258 a 261. A todos recomendamos grande atenção às entrevistas com as conselheiras Olga Stankevicius Colpo, Cátia Tokoro, Deborah Patrícia Wright e Eliane Aleixo Lustosa, tendo em vista as contribuições preciosas das entrevistadas sobre governança corporativa, sustentabilidade e ESG, entre outros temas de relevo.

De forma conectada ao projeto supracitado, nesta edição, entrevistamos Helmut Bossert, Conselheiro Consultivo e mentor de aceleração de empresas, Relações com Investidores, ESG e IPO na BlendON. Anteriormente, foi o executivo responsável pela área de RI da Natura desde sua abertura de capital, em 2004, tendo coordenado o follow on, ocorrido em 2009. Atuou como corporate officer no Banco de Investimentos Unibanco, tendo também desempenhado as funções de sales officer, na área internacional, portfolio manager e analista de investimentos no mesmo Banco.

Helmut Bossert é graduado em Economia pela Pontifícia Universidade de São Paulo (PUC-SP) e Mestre em Finanças pela mesma Instituição. Ademais, cursou Mercado de Capitais na Universidade de São Paulo (USP), em nível de pós-graduação, com extensão na New York University (NYU). Com vasta experiência executiva internacional na interlocução com investidores e outros públicos stakeholders, é grande defensor da adoção de práticas avançadas de RI, baseadas em ferramentas inteligentes e com potencial para intensificar a aplicação da ferramenta ESG nas empresas.

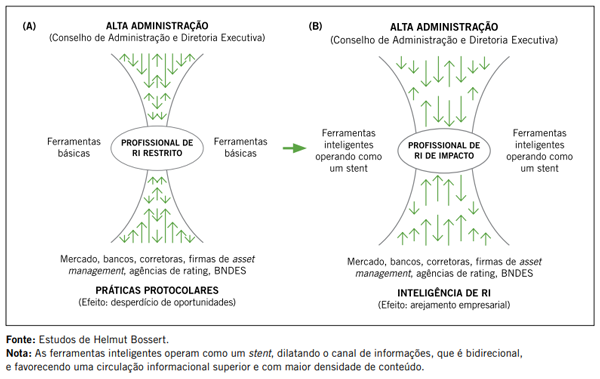

Esta é a nossa segunda entrevista com Helmut Bossert, por nós brevemente entrevistado na edição 197 (Outubro/2015), com foco em Relações com Investidores. Naquela oportunidade, Helmut defendeu a ideia de ampliação dessas relações, por meio da dilatação ou alargamento do canal de comunicação entre a Alta Administração das empresas e o mercado investidor. Para explicar sua visão sobre como isso se daria, ele então usou a metáfora do stent, correspondente ao conjunto de ferramentas inteligentes que, se aplicadas por uma área de RI, criaria um canal ampliado, com grandes benefícios para a empresa e seus investidores.

Esta nova entrevista, mais longa, foi realizada no dia 12 de julho último, virtualmente, de São Paulo, Belo Horizonte e Conceição do Rio Verde, em Minas Gerais, onde uma de nós se encontrava. De maneira didática e com grande simpatia, Helmut Bossert retomou a ideia do stent, enfatizando a evolução do tema sustentabilidade na agenda das empresas ao longo de cerca de sete anos. Afinal, quando a primeira entrevista foi por nós realizada em 2015, o ESG ainda não tinha o vigor atual no ambiente corporativo e nos mercados de capitais. Todavia, a caminhada é extensa, ainda há muito por fazer acontecer, conforme enfatiza o especialista.

Os leitores poderão verificar que o nosso entrevistado, um dos mais importantes pensadores sobre RI do nosso País, discorre sobre IPO´s, pós-IPO´s, processos empresariais críticos, canal de relacionamento empresa-mercado, stent, ferramentas inteligentes, ESG, profissionais e equipes de RI de alto impacto e outros tópicos muito relevantes. Esta é uma entrevista imperdível para os interessados no desenvolvimento de relações com investidores, com foco em alta qualidade e resultados superiores. Acompanhe a entrevista.

RI: Uma abertura de capital (Initial Public Offering - IPO) pode ser considerada um dos mais relevantes turning points na história de uma empresa. Como o senhor avalia o relacionamento com investidores pouco após um IPO e, posteriormente, com a passagem do tempo?

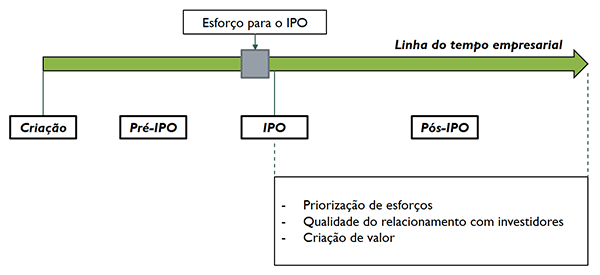

Helmut Bossert: Esta é uma importante pergunta, cuja resposta nos leva refletir não apenas sobre o IPO, sobre o qual muito se tem escrito, mas também sobre o pós-IPO, que deve merecer grande atenção dos líderes empresariais. A abertura de capital de uma empresa resulta de um esforço intenso, exaustivo, sendo um ponto de mutação que implica mudanças profundas no pensar e agir de sócios e líderes. Com a abertura de capital, a organização e seus representantes, em vários níveis, terão que se relacionar com novos acionistas, entre brasileiros e estrangeiros, com visões muito diferentes entre si. A meu ver, para que o trabalho dos profissionais de RI seja realmente bem-sucedido no pós-IPO, em bases sólidas, é necessário atender a três requisitos concomitantes, representados na figura seguinte e aqui explicados.

A construção de um pós-IPO bem-sucedido

1) Priorização de esforços – cultivar relacionamentos com profissionais do mercado de capitais deve ser feito de maneira racionalizada. É possível estabelecer, por meio de estudos específicos, uma segmentação e uma escala de prioridades, definindo de que forma distintos segmentos de acionistas serão tratados. É importante preparar as mensagens para cada segmento, atendendo a todos, com respeito, ética e equidade, entendida esta última não como igualdade, mas como proporcionalidade.

2) Qualidade do relacionamento com investidores – é fundamental ter um plano de ação, com iniciativas que, após algum tempo, se tornarão rotinas. Afinal, se durante o período de IPO os agentes do mercado estarão com seus olhos voltados para a empresa, com o passar do tempo, o interesse poderá decrescer substancialmente. O volume de negociações poderá cair, o que se refletirá indesejavelmente no valor da empresa: o valor de mercado não refletirá adequadamente seu valor econômico. Quais ações serão contempladas no plano mencionado? Todas aquelas reconhecidas como importantes para a nova realidade.

3) Criação de Valor – esta é uma expressão usada por investidores dos mercados de capitais. A empresa é uma história iniciada com a sua criação e que precisa seguir, preferencialmente, com sucesso. Os dirigentes empresariais que quiserem manter vivo o interesse dos investidores, por realmente compreenderem que isso agrega valor econômico e de mercado, devem seguir com a narrativa da evolução empresarial, das conquistas, e também de erros por vezes cometidos. Engana-se quem pensa que reconhecer erros é, necessariamente, algo negativo na visão de investidores. Adicionalmente, a criação de valor se tornou revestida de outras exigências, relacionadas ao meio ambiente, aos empregados e às comunidades.

Penso que de maneira planejada, é possível criar confiança entre os variados agentes do mercado, com foco na criação de valor, a qual certamente requer uma boa operacionalização de vários processos empresariais. E acredito que o tripé priorização-qualidade-criação de valor resume o que se deve considerar após um IPO, tanto no momento inicial quanto a posteriori. Esse tripé vale tanto para as empresas com longa vivência no mercado de capitais quanto para aquelas que acabaram de abrir o seu capital.

RI: Com foco na criação de valor e sob o prisma da estratégia, em sua visão, o que os investidores (sócios) de uma empresa esperam?

Helmut Bossert: O processo de gestão estratégica deve ser dinâmico, atento às variáveis dos contextos interno (forças e fraquezas) e externo (riscos e oportunidades). Além disso, é necessário que talentosos planejadores empresariais reflitam sobre as receitas futuras, pois investidores buscam crescimento, receitas e dividendos; o que não é trivial, especialmente em contextos de retração econômica. A busca de excelência operacional é um modus operandi permanente, sendo preciso estratégias de crescimento para erigir futuros promissores. Ademais, é necessário atuar com variáveis-chave e métricas (KPI´s) relacionadas ao êxito das estratégias (e lembro que o crescimento, as receitas decorrentes e os dividendos integram essas métricas). ESG é algo que pode e deve ser agregado à gestão estratégica, pois a sustentabilidade é, cada vez mais, demandada por investidores. Por fim, é preciso fazer entregas de valor aos investidores, mesmo que paulatinas. É desagradável para quem investe constatar que aquele investimento previsto, realmente promissor, de alguns milhões ou bilhões de reais, não foi realizado; ou então, que foi pouco realizado. Resumindo: os investidores esperam gestão estratégica dinâmica, crescimento, receitas, dividendos e outros KPI´s, com entregas efetivas; e vêm demandado crescentemente uma aplicação séria da ferramenta ESG.

RI: Sob o prisma de finanças, o que esses investidores desejam ver, além de bons resultados?

Helmut Bossert: O processo de gestão econômico-financeira deve ter procedimentos consistentes com a transparência, operacionalizados por profissionais preparados. Cumpre explicar como os números evoluíram e as razões profundas dessa evolução. Por quê a receita caiu ou subiu x% acima da inflação? E as despesas e os investimentos? O que existe por trás desses movimentos? A política de dividendos é algo que merece especial atenção. O que reside por trás dos dividendos pagos? Lucros realmente consistentes? Endividamento? Esta segunda não parece ser uma boa política. E quanto ao custo de capital da empresa, como ele tem se comportado? E o valor de mercado? Não pretendemos explorar aqui detalhadamente as variáveis econômico-financeiras críticas das empresas, mas chamar a atenção sobre sua importância para os investidores e a para a boa governança corporativa, um dos vértices de ESG. Em termos financeiros, elas refletem o desempenho passado e, em boa medida, sinalizam a sustentabilidade financeira dos negócios e o futuro. Podemos sintetizar tudo isso em: transparência, administração profissionalizada, explicações aprofundadas dos números-chave e de seus movimentos, entendimento verdadeiro da realidade econômico-financeira empresarial e um esforço importante de bom Management Discussion and Analysis (MD&A), isto é, reporte financeiro de elevada qualidade.

RI: Considerando o prisma dos riscos: quais expectativas os investidores têm?

Helmut Bossert: A gestão de riscos deve focalizar pontos críticos presentes e ameaças presentes e futuras, sob o ângulo dos investidores; neste ponto, a questão da sustentabilidade retorna. Os dirigentes organizacionais necessitam ter e transmitir clareza aos investidores sobre recursos que não se mostram sustentáveis a longo prazo. Assim sendo, é pertinente responder a perguntas como: os produtos da empresa são realmente sustentáveis? Seus insumos correm riscos relevantes? Reservas minerais são sustentáveis? E quanto ao seu possível esgotamento, como no caso de minas exploradas? É factível reciclar? É preciso ter em mente que a sustentabilidade reside dentro do produto. Que a gestão de pessoas faz parte desse produto. E que ESG não é um movimento transitório, ainda que no futuro, venha a evoluir para outros formatos e siglas. ESG é um movimento em evolução, ainda existe um bom percurso a ser trilhado nas empresas. Em suma, entendo que a gestão de riscos deve abranger o entendimento de pontos críticos e ameaças, bem como uma visão de sustentabilidade dentro do produto, incluindo-se aqui não apenas a questão dos recursos, que podem se esgotar, mas também da gestão de pessoas.

RI: Focalizando, neste ponto, o relacionamento com investidores, e retornando ao tripé priorização–qualidade-criação de valor, o que o senhor destacaria como expectativas dos investidores?

Helmut Bossert: No que tange à priorização dos investidores, aqueles que usam ferramentas mais detalhadas de trabalho tendem a requerer mais informações da empresa; ao mesmo tempo, eles terão alto potencial para ajudar a Alta Administração, com o seu conhecimento e percepções. Considerando, em segundo lugar, a qualidade do relacionamento com investidores, um bom plano de ação é absolutamente necessário, pois seu interesse pode cair substancialmente, conforme dito. Eles somente darão atenção à empresa se perceberem um bom trabalho de RI, focado em seus interesses. Ressalto que no detalhamento do plano citado, é preciso considerar a priorização previamente adotada. Já com respeito a criação de valor, enfatizo alguns pontos importantes: 1) uma boa história tende a emergir quando os processos empresariais favorecem a criação de valor; 2) existem restrições legais à informação e o risco da concorrência, mas a divulgação de informações pode ter uma política que sinalize as grandes linhas da estratégia e mesmo, com os devidos cuidados, informações sobre projetos importantes; 3) é preciso relatar aos investidores, com a prudência requerida, essas informações, bem como as mudanças de rotas e os novos planos empresariais; 4) ao mesmo tempo, é preciso coerência entre o que se informa e o que o investidor visualiza, pois as percepções de que não se diz a verdade e de baixa transparência implicam menos valor de mercado; e, 5) é preciso bom domínio de técnicas de comunicação; investidores valorizam a boa comunicação.

RI: Buscando uma visão abrangente desses quatro processos antes destacados – gestão estratégica, econômico-financeira, de riscos e de relações com investidores – como eles reforçam o tripé priorização–qualidade-criação de valor?

Helmut Bossert: Primeiramente, tanto esses quatro processos empresariais (sem perder de vista outros também muito relevantes) quanto o tripé em questão estão orientados à criação de valor de maneira sustentável, raciocinando mais amplamente; assim sendo, o reforço é mútuo. Enfatizo também que governança, gestão de pessoas e sustentabilidade perpassam todos os quatro processos e que ESG é algo demandado por investidores, conforme dito. Cumpre, ainda, reconhecer que não é possível evitar erros, pois seres humanos erram, mas quando associamos processos empresariais robustos e o tripé, ampliamos a prevenção de erros e melhoramos o tratamento de suas consequências. E criamos as condições para um trabalho de RI realmente de alto impacto, o que será potencializado por ferramentas inteligentes, que dilatam o canal de comunicação entre a Alta Administração e o mercado investidor, tornando-o melhor para todos.

RI: Como lidar com erros, quando os sistemas de recompensas das empresas são, na realidade prática, construídos sobre o seu oposto, ou seja, sobre acertos?

Helmut Bossert: De fato, temos que reconhecer: os sistemas de recompensas premiam resultados positivos. Independentemente dessa constatação, seres humanos não têm apreço pelo reconhecimento de erros e isto também deve ser humanamente compreendido. Seres humanos erram, não há como ser diferente, mas reconhecer o erro publicamente não deixa de ser difícil e, por vezes, doloroso. Todavia, a verdade é que os investidores apreciam a verdade. E eles valorizam em muito grande medida a coerência entre o dizer e o fazer. A incoerência pode ter custo substancialmente elevado: perda de confiança, seguida da perda de valor econômico e de mercado. Vale lembrar: se o tratamento de erros está conectado a uma atuação profissionalizada, está, também, relacionado à cultura organizacional. É preciso que os líderes reflitam sobre a cultura que desejam criar, se haverá razoável tolerância a erros, já que somos humanos. Gosto de citar o investidor Warren Buffett que, por vezes, em suas mensagens ao mercado investidor, tem reconhecido erros na gestão de ativos de grande monta por ele comandada. Pode-se argumentar que os seus grandes acertos o credenciam a também errar; entretanto, na administração de grandes portfólios de investimentos, erros podem significar perdas de alguns bilhões de reais ou de outra moeda que se considere. Citamos este exemplo para mostrar que é possível relatar erros de governança e gestão das empresas, mas sem perder de vista que a questão do erro é sensível nas organizações empresariais.

RI: Aproveitamos este ponto para uma provocação: o senhor enfatiza a importância da criação de valor e destaca o crescimento. Ao mesmo tempo, ressalta a importância da sustentabilidade e de ESG. Se todas as organizações empresariais buscarem juntas o crescimento, o Planeta suportará?

Helmut Bossert: Esta é uma pergunta extremamente difícil de ser respondida, com alto risco de erro e chutes! Acho que o nosso Planeta tem muito espaço para empresas que cresçam com sustentação; parte muito grande da produção de bens é desnecessária, pois não atende ao básico: moradia, alimento, educação e segurança, por exemplo! A produção de armamentos em altos níveis é realmente necessária? Armamentos, na era primária, eram para sobrevivência; hoje, são para domínio! Transporte individual é outra questão complicada, mas existem perspectivas interessantes; a meu ver, alternativas de uso compartilhado de veículos em curtas distâncias, por exemplo, podem otimizar o uso de recursos. Destaco que saúde, alimentação, educação e a segurança de populações carentes requerem uma cobertura protetiva do Estado; os produtos e serviços ligados a essa proteção deveriam ser priorizados, em prol da redução das desigualdades sociais. Enfim, para não me delongar demais e esticar a corda, correndo mais risco de erros, minha resposta é: sim, há espaço para empresas crescerem sem destruição do Planeta!

RI: Retomemos o conceito de stent, desenvolvido pelo senhor nesta Revista RI (edição 197, out/2015, figura a seguir): no estado atual da arte, quais ferramentas poderiam criar a dilatação ou alargamento do canal entre a Alta Administração e o mercado investidor? E como o stent contribui para o pós-IPO?

Helmut Bossert: Consideremos a figura que nos permitirá resgatar e melhor entender a ideia do stent.

O canal de relacionamento Alta Administração-Mercado e o stent

Do lado esquerdo (A), representamos as ferramentas que os profissionais de relações com investidores, utilizam, em geral, no seu trabalho cotidiano, instrumentos tradicionais de suporte ao trabalho diário: 1) website; 2) releases de desempenho trimestrais (comentários); 3) conference calls (teleconferências); 4) investor day (dia do investidor); 5) assembleias; 6) programas de criação de liquidez; 7) informes ao custodiante; e, 8) outros. Já do lado direito (B) da figura, representamos ferramentas inteligentes, no sentido de mais sofisticadas, que exigem dos profissionais de RI habilidade e conhecimentos específicos. Essas ferramentas adicionais operariam, na prática, como um stent, dilatando o canal bilateral de informações entre a Alta Administração, o mercado investidor e outros players dos mercados financeiros. Entre as ferramentas relacionadas ao lado direito da figura, destacamos: 1) Programa de RI, detalhado e bem estruturado; 2) Perception Study (estudo de percepção de desempenho); 3) Peer Analysis (análise de competidores); 4) Management, Discussion and Analysis (MD&A); 5) Client Relationship Management (CRM); 6) Non Deal Road Shows (NDRS); 7) conferências montadas por bancos; 8) análise crítica da base acionária; 9) análise financeira (WACC, ROE, ROI, capital de giro etc); 10) programas de targeting, com opiniões da Alta Administração; 11) reuniões one-on-one (individuais); 12) Environmental, Sustainability & Governance (ESG) e 13) Inteligência Artificial. Essas ferramentas e outras que o futuro trouxer permitirão que RI, Alta Administração e investidores (acionistas) respirem o mesmo ar de uma boa gestão da empresa. Elas potencializam os interesses comuns entre estes atores nesta área de comunicação, criando condições para uma maior qualidade do relacionamento com investidores e ajudando a escrever uma história empresarial muito melhor.Seu uso adequado e disciplinado permite abrir um circuito de fluxo de informações, o qual resulta no arejamento da comunicação dentro da empresa, bem como entre a empresa e o mercado. O objetivo é levar a informação mais adequada ao mercado e trazer para dentro da empresa as críticas mais contributivas, ainda que contundentes. E destaco que cada ferramenta antes relacionada mereceria uma boa discussão.

RI: Sobre o stent e ESG: como os dois conceitos “conversam” entre si?

Helmut Bossert: ESG é um tema disseminado pelo Planeta, elevado ao patamar de “absolutamente necessário”, o que é correto, desde que se evitem práticas de greenwashing, que o mercado investidor abomina. ESG requer a identificação de KPI´s que precisam ser medidos e acompanhados e isto é de enorme importância para os processos de gestão estratégica, financeira, de riscos e de RI, já comentados, entre outros também importantes. Lembro que não basta ter protocolos, é necessária a comprovação de resultados; por meio de bons KPI´s e de explicações verdadeiras sobre sua evolução e tendências, amplia-se a compreensão dos investidores sobre o quanto a empresa está, verdadeiramente, conectada com necessidades planetárias, a criação de produtos e o tratamento de seres humanos, em bases responsáveis. Aplicado com seriedade e sistematicamente, com disciplina, ESG dilata, necessariamente, o canal de comunicação Alta Administração-mercado. Dito isso, enfatizo minha visão de que ESG deveria ser considerado sob duas perspectivas: o produto e os profissionais da empresa. Abrange várias necessidades, como respeitar padrões éticos e de transparência que devem permear a condução de negócios, entregar produtos que não agridam a saúde física e mental de consumidores, utilizar matérias primas preferencialmente sem exauri-las e criar retornos financeiros para investidores. Estes são alguns dos quesitos associados a uma administração que crie valor de modo sustentável.

RI: As áreas de RI das sociedades por ações estariam aparelhadas atualmente para assumir novas responsabilidades? As ferramentas que compõem o stent poderiam ser compatibilizadas com uma agenda já intensa de relações com investidores?

Helmut Bossert: Não se está sugerindo ampliar, ou pelo menos ampliar substancialmente as atividades de RI, mas sua qualificação. Entendo que várias das ferramentas relacionadas anteriormente serão melhor operacionalizadas por outras áreas da estrutura da empresa. Aliás, as áreas de gestão estratégica e marketing poderiam absorver várias dessas ferramentas e atividades a elas relacionadas. As melhores empresas merecem as melhores ferramentas de trabalho. Aos profissionais de RI, caberia, em grande medida, estudar e entender as ferramentas, usando-as em benefício de suas atividades.

RI: Finalizando, como deve ser a preparação de um profissional de RI de alto nível?

Helmut Bossert: A contratação de profissionais de RI experientes é difícil, existe carência desses especialistas no mercado. O profissional de RI necessita conhecer em profundidade os meandros da profissão, atendendo a requisitos como: 1) compreensão do ambiente do mercado de capitais e de seu funcionamento, no Brasil e no exterior; 2) preparo intelectual para análises sofisticadas; 3) capacidade de entender a linguagem das finanças e suas múltiplas variáveis; 4) conhecimento sobre contabilidade, finanças corporativas, valuation, precificação de empresas, alocação de capitais próprios e de terceiros, formação do custo de capital e os tradicionais múltiplos de mercado entre outros itens; 5) conhecimento sobre investidores, quem eles são, o que fazem e para quem fazem; 6) experiência em técnicas de comunicação de alto nível; e, 7) conhecimento da empresa, de maneira a responder a perguntas frequentemente capciosas de investidores e profissionais de investimento de distintos países. Nessa perspectiva, minha sugestão àquele que deseja ser profissional de RI é: estude, muito, sempre, não pare de aprender sobre o que acima indicamos. Acredito que com profissionais dessa natureza, as equipes de RI serão de alto impacto.

Cida Hess

é economista e contadora, especialista em finanças e estratégia, mestre em contábeis pela PUC SP, doutoranda pela UNIP/SP em Engenharia de Produção - e tem atuado como executiva e consultora de organizações.

cidahessparanhos@gmail.com

Mônica Brandão

é engenheira, especialista em finanças e estratégia, mestre em administração pela PUC Minas e tem atuado como executiva e conselheira de organizações e como professora.

mbran2015@gmail.com

Continua...

Nº 289 • MAR 25

Nº 289 • MAR 25 Nº 288 • FEV 25

Nº 288 • FEV 25 Nº 287 • DEZ 24

Nº 287 • DEZ 24 Nº 286 • NOV 24

Nº 286 • NOV 24