Acesso direto aos capítulos

Mercado de Ações

IPO VIRTUAL: POR QUE NÃO? por Fabiane Goldstein

O processo de IPO é conhecido por ser intenso, complexo e extremamente cansativo. São meses de dedicação 24x7, muita atenção a inúmeros detalhes e, ao final, uma volta ao mundo em uma semana para vender a história aos investidores. A comemoração ao tocar o sino da bolsa representa o fim do processo e o início da vida de companhia aberta – e também a volta a uma rotina um pouco mais tranquila – depois que passar o jet-lag.

Havia uma lógica por trás desse processo: os investidores sempre foram resistentes a reuniões virtuais, e tinham suas razões. Entendiam que era extremamente relevante o ritual, o olho-no-olho e o body language no processo de decisão de entrar ou não em um IPO, e a qual preço. Para um investidor, receber um convite para uma reunião de um deal roadshow que não fosse presencial era sinal de desprestígio.

Veio a pandemia e pôs o mundo de cabeça pra baixo. Fronteiras foram fechadas e viagens se tornaram impossíveis. Bolsas despencando mundo afora com os impactos das quarentenas. Em um primeiro momento, abrir o capital nesse ambiente seria algo impensável. Mas, como sempre, o mercado se ajusta rapidamente, e novas soluções aparecem.

Em fevereiro, entre os dias 4 e 21, logo após o final do Ano Novo Lunar chinês, foram realizados 13 IPOs na Bolsa de Valores de Xangai (SSE). Mas era o auge da pandemia, e as cerimônias de listagem estavam logicamente suspensas. Com isso, no dia 23/02, a SSE anunciou uma série de medidas, como a redução das taxas de listagem, nomeação de equipe dedicada para contatos remotos e a criação da “Cerimônia Virtual de Listagem”, que envolvia, entre outras inovações, a produção de um vídeo que simulava o toque do sino.

No dia seguinte, 24/02, foi realizada a primeira Cerimônia Virtual, justamente de uma empresa cuja sede é em Wuhan, na província de Hubei, onde a pandemia começou. A Bestore é a maior indústria de salgadinhos e petiscos da China - um mercado que movimenta 3 trilhões de yuans (ou 400 bilhões de dólares) naquele país - e conta com uma rede de 1.700 lojas. No momento do IPO, praticamente metade das lojas da rede estavam fechadas. Mesmo assim, a empresa levantou US$ 68 milhões e sua ação subiu 44% no primeiro dia de negociações, o máximo permitido pela bolsa local, levando o valuation da companhia a US$ 1 bilhão.

Um mês depois, em 23 de março, foi a vez da InnoCare Pharma realizar a sua cerimônia virtual de listagem na Bolsa de Hong Kong, tendo sido a pioneira na região a realizar o roadshow também virtual. A companhia levantou US$ 290 milhões, com preço no topo da faixa indicativa.

Já nos EUA, o primeiro IPO virtual foi realizado no dia 2 de abril. A empresa de biotecnologia Zentalis listou suas ações na Nasdaq, com roadshow 100% virtual, atraindo tanto interesse que a oferta foi aumentada em 20%, para US$ 165 milhões. Keros Therapeutics veio a mercado alguns dias depois, no dia 7 de abril.

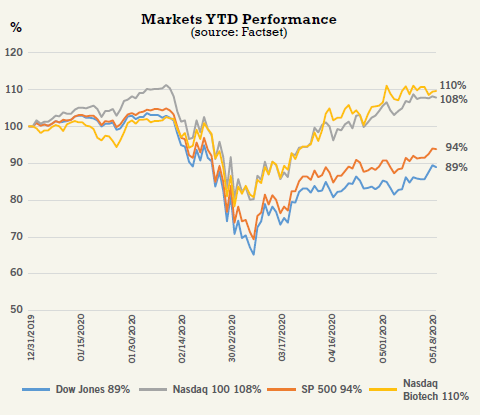

De acordo com Ivana Ferreira, Diretora de Listings and Capital Markets da Nasdaq, no processo tradicional de IPO, o emissor faz o roadshow normalmente em 10 dias, mas, no atual momento, tem sido possível realizar o roadshow virtual em apenas 4 dias. “As listagens têm ocorrido sem problemas mesmo com várias equipes trabalhando de casa. A essência da Nasdaq é operar um mercado eletrônico altamente eficiente, sendo capaz de apoiar seus clientes nessas transações de maneira remota em plena capacidade, sem qualquer interrupção”. Segundo ela, os setores que estão desempenhando melhor são justamente os de Tech e Biotech, seja porque estão resolvendo, ou porque irão ajudar a resolver, o problema atual. “O desempenho do índice Nasdaq-100 supera o Dow e S&P500, enquanto o índice Nasdaq Biotech está no seu “all time high” em 5 anos”.

À medida que essas operações foram acontecendo, foi ficando claro para o mercado que o roadshow virtual seria uma realidade que veio para ficar. Aproveitando essa onda, a Pexip, empresa norueguesa provedora de software especializado em videoconferências, fez sua listagem na Oslo Børs, que é parte da Euronext, no dia 14 de maio, levantando US$ 100 milhões. Esse setor presenciou um crescimento exponencial com a decretação das quarentenas e passou a fazer parte do dia a dia não só de todos que estão trabalhando em home-office, mas também para a telemedicina.

No caso da Pexip, todas as reuniões relativas ao IPO, desde o gerenciamento do projeto, drafting sessions, até as reuniões com investidores e o bookbuilding, foram realizadas utilizando a sua própria ferramenta de videoconferência, envolvendo 15 diferentes países. Na visão do CEO, Odd Sverre Østlie, a condução do IPO de maneira virtual aumentou de maneira significativa a produtividade e o alcance do time envolvido.

Além disso, Østlie destacou aspectos socioambientais relevantes: foram economizadas 1.700 horas (mais de 70 dias) com viagens, e mais de 80 toneladas de emissões de CO2, equivalente à quantia que 10 noruegueses usam em um ano inteiro. A companhia ainda enviou sinos a todos os 240 funcionários para que eles pudessem tocá-los ao mesmo tempo em que o CEO na abertura da negociação das ações, numa clara demonstração da importância do time para a Companhia.

No Brasil, a Estapar também realizou seu IPO em maio, captando R$ 345 milhões, no piso da faixa indicativa. A companhia já estava com tudo preparado no início do ano, já que utilizaria os recursos para o pagamento da concessão da Zona Azul no município de São Paulo. Com a data do pagamento se aproximando, decidiu seguir com a operação.

Segundo Emilio Sanches, CFO da Estapar, e Daniel Soraggi, Gerente de RI, a logística funcionou perfeitamente. “Nos reuníamos no escritório do BTG Pactual, coordenador da oferta, já que queríamos estar todos juntos na mesma sala. Os investidores estavam em suas casas, e apareciam no telão. O fato de estarmos todos juntos ajudou muito”.

Emilio destacou que o roadshow virtual permitiu acesso a determinados investidores e regiões que provavelmente não poderiam visitar em um roadshow presencial. Além disso, é menos cansativo, mais fácil substituir membros do time caso haja alguma intercorrência, e ainda permite exposição de outros executivos da companhia. “No nosso caso, trouxemos para as reuniões outros executivos da companhia que normalmente não participariam do roadshow presencial, e foi uma experiência valiosa para eles”.

Outro elemento de destaque foi a empatia das pessoas, que estavam mais dispostas e colaborativas. Afinal, não estavam em edifícios imponentes em Manhattan ou em Londres – estavam efetivamente dentro das casas dos investidores.

Emilio e Daniel também concordam que o roadshow virtual veio para ficar. “Não acreditamos que haverá um meio termo pós-pandemia. Ou será 100% presencial, ou 100% virtual. Para um IPO, é possível que ainda volte a ter presencial, já que estabelecer o relacionamento com o investidor é fundamental. Mas para follow-ons e non-deal roadshows, essa poderá ser a nova realidade”.

Como os exemplos evidenciam, o IPO virtual já se mostrou viável sob uma perspectiva econômica e logística neste primeiro momento, para alguns setores. Quanto aos roadshows virtuais, estamos vencendo com êxito a antiga resistência a interações remotas. No entanto, sabemos do grau de adaptabilidade do ser humano, que responde bem a mudanças, mas também conhecemos a essência do mercado financeiro, que requer forte conexão e estreitamento de relações. O tempo irá nos dizer se esta forte tendência virtual será uma disrupção definitiva ou se seguiremos em um modelo híbrido entre presencial e virtual.

Fabiane Goldstein

é sócia-fundadora da InspIR Group, consultoria de relações com investidores que eleva o valor e a reputação clientes globais de alto crescimento, operando em ambientes dinâmicos e em múltiplas moedas. A InspIR está entre as consultorias estratégicas líderes em RI na América Latina, inclusive apoiando clientes da região no seu processo de preparação para IPOs. A empresa também se diferencia por meio de soluções customizadas de Investor Access, como análise de base acionária, mapeamento e acesso a investidores, execução de NDRs (presenciais e remotos), incluindo workshops direcionados para esse novo ambiente virtual de relacionamento. Também oferece consultoria estratégica em Comunicação ESG.

www.inspirgroup.com.

Continua...

Nº 289 • MAR 25

Nº 289 • MAR 25 Nº 288 • FEV 25

Nº 288 • FEV 25 Nº 287 • DEZ 24

Nº 287 • DEZ 24 Nº 286 • NOV 24

Nº 286 • NOV 24