Acesso direto aos capítulos

Relações com Investidores

PESQUISA ANUAL DE RI 2021 GRAYLING/CDR: ESTRATÉGIAS EFETIVAS DE RI PARA UM MUNDO PÓS-COVID por Fabiane Goldstein

A Grayling e a Citigate Dewe Rogerson (CDR), ambas pertencentes ao grupo Hunstsworth, pesquisam as principais tendências em relações com investidores desde 2008, e trazem em seus relatórios informações relevantes sobre como as empresas se adaptam a grandes crises, além de mudanças mais sutis em seus mercados. A 13ª Pesquisa Anual de RI, realizada no segundo semestre de 2021, revelou como os executivos de RI de 250 empresas líderes em 49 países ao redor do mundo, incluindo o Brasil, estão desenvolvendo suas estratégias para um mundo pós-Covid e respondendo à crescente demanda por dados ESG.

Os resultados mostram que, apesar dos sinais de recuperação em todo o mundo, as mudanças impulsionadas pela pandemia na divulgação de resultados e no engajamento com investidores ainda persistem. Como exemplo, 31% dos entrevistados alteraram sua abordagem de guidance e apenas 14% pretendem voltar a fornecer guidance em níveis pré-pandemia até meados de 2022.

As demandas dos investidores foram além da clareza e contexto adicionais em torno do desempenho e das expectativas futuras, com as empresas sendo cada vez mais solicitadas a apresentar sua abordagem para enfrentar os desafios pós-pandemia e suas estratégias de recuperação de longo prazo. Isso provocou uma onda de revisões das teses de investimento, que 31% das empresas planejam realizar até meados de 2022, além da divulgação de novos planejamentos estratégicos (23%).

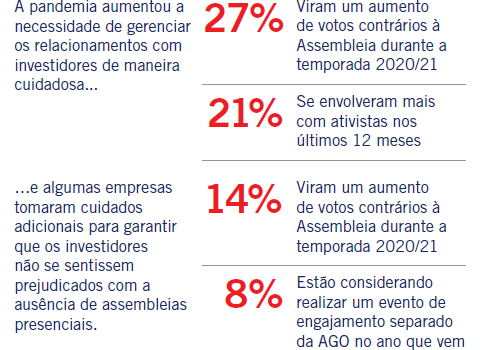

Os impactos mais amplos da pandemia também impulsionaram a atividade de investidores ativistas. 21% dos entrevistados relataram um aumento no envolvimento com investidores ativistas em 2021, muitos deles citando as questões ESG como o principal impulsionador da tendência. Esse maior engajamento se refletiu em assembleias mais desafiadoras durante a temporada 2020/21, com 27% das empresas experimentando um aumento no número de votos contrários às resoluções da AGO.

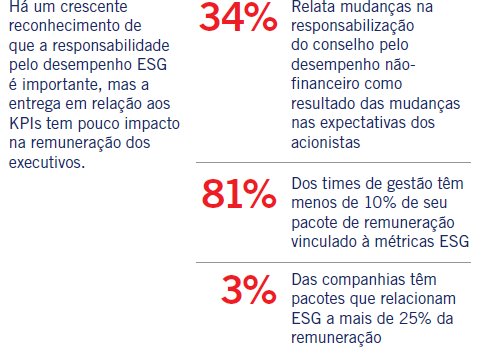

Embora a pandemia tenha, de fato, impulsionado de maneira exponencial o foco na estratégia ESG, a ausência de gerenciamento executivo efetivo e de responsabilização do conselho pelo desempenho não-financeiro são problemas crescentes. 81% das empresas pesquisadas disseram que suas lideranças têm menos de 10% do seu pacote de remuneração vinculado à métricas ESG, e apenas 3% tem pacotes que vinculam ESG a mais de 25% da remuneração.

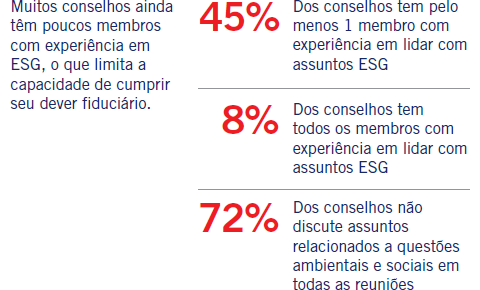

A pesquisa de 2021 também revela que muitas empresas permanecem sem experiência relevante a nível do conselho. Menos de 50% das empresas no mundo tem conselhos com pelo menos um membro com experiência na gestão de questões ESG, e apenas 8% afirmam ter todos os membros do conselho com essa experiência. Além disso, e de maneira surpreendente, 72% dos conselhos não têm questões ambientais ou sociais como um item permanente na agenda das reuniões.

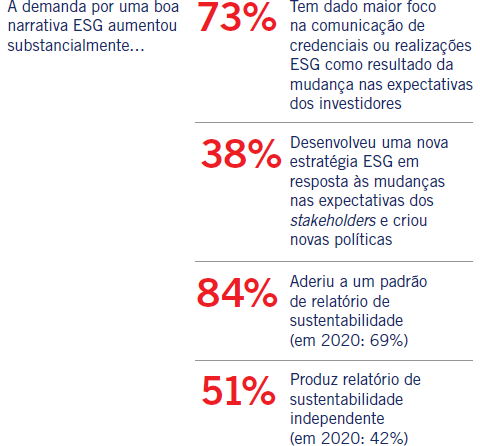

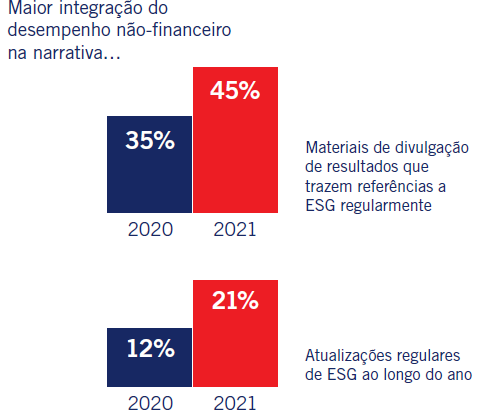

Quando se trata de relatórios não-financeiros, há evidências da crescente integração da narrativa ESG no fluxo contínuo de notícias e nos relatórios de resultados, com 45% das empresas incluindo informações ESG de maneira regular nos materiais de resultados, um aumento significativo quando comparado aos 35% registrados em 2020. A participação das empresas que aderiram a um padrão estabelecido de elaboração de relatórios de sustentabilidade também apresentou aumento igualmente substancial, de 69% em 2020 para 84% em 2021, enquanto 38% desenvolveram uma nova estratégia ESG em resposta às mudanças nas expectativas dos acionistas, inclusive introduzindo novas políticas.

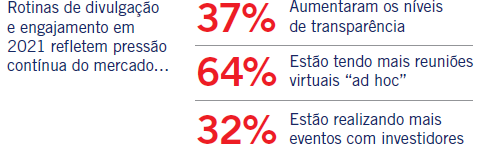

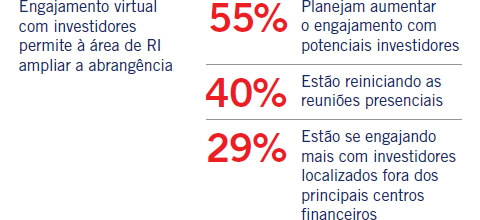

Olhando para o futuro, à medida que as restrições de viagens diminuam, mais da metade dos RIs planeja aumentar o engajamento com potenciais investidores. Nessa linha, 40% já reiniciaram as reuniões presenciais. No entanto, com 69% adotando um modelo de trabalho híbrido, espera-se que as reuniões virtuais continuem sendo uma parte importante do programa de RI. 64% dos entrevistados realizaram ao longo do ano passado mais reuniões virtuais “ad hoc”, fora da sua rotina usual, e 32% realizaram Investor Days Virtuais ou outros eventos voltados para grupos de investidores.

Em termos de orçamento, o fato de um terço das equipes de RI terem registrado uma redução no seu orçamento anual indica que a economias geradas com custos de viagem acabam não sendo redistribuídas em outros aspectos do programa de RI. No entanto, à medida que o ESG se torna mais relevante para investidores e os requisitos de divulgação aumentam, quase metade das empresas informa estar investindo mais em conhecimentos internos sobre ESG.

Abaixo, em mais detalhes, os resultados completos da pesquisa.

Demanda por maior clareza e contexto segue em alta

Muitos aspectos dos negócios das empresas foram interrompidos durante a pandemia, das operações do dia a dia à estratégia de longo prazo. Isso se refletiu na divulgação de resultados, com as empresas procurando tranquilizar os investidores e fornecer clareza e contexto adicionais sobre seu desempenho e as expectativas futuras durante tempos imprevisíveis.

A pesquisa desse ano mostra níveis mais altos de transparência e engajamento mais frequente desde o início da pandemia. A tendência em relação à guidance demonstra até que ponto essas pressões persistem. O fato de apenas 14% dos entrevistados pretenderem retomar o guidance em níveis pré-pandemia até meados de 2022 confirma que ainda há um caminho a percorrer antes que a “normalidade” seja restaurada.

Aumento do ativismo de investidores

Os impactos mais amplos da pandemia impulsionaram a atividade de investidores ativistas, principalmente em torno de questões ESG, com as empresas sendo submetidas a um maior escrutínio. Esse maior envolvimento se reflete em assembleias gerais mais desafiadoras durante a temporada 2020/21, atestando a força do ativismo, que parece ter aumentado em paralelo ao posicionamento também mais forte de ONGs, coalizões e demais agentes de mudança.

Novas narrativas necessárias para o mundo pós-Covid

A demanda por clareza foi além da resposta imediata de cada organização à crise, e as empresas estão sendo cada vez mais solicitadas a apresentar a sua abordagem para enfrentar os desafios pós-pandemia e suas estratégias de recuperação de longo prazo.

À medida que as empresas buscam otimizar a forma como se apresentam ao mercado de capitais, redefinir as mensagens-chave e aprimorar as maneiras como tais mensagens são entregues estão entre as principais prioridades para o próximo ano. O fato de quase 1/4 dos entrevistados planejarem definir uma nova estratégia corporativa até meados de 2022 demonstra a magnitude do impacto da pandemia.

Busca renovada por capital novo

A flexibilização gradual das restrições de viagem proporcionou às equipes de RI a oportunidade de reiniciar as reuniões presenciais a partir de segundo semestre de 2021. Apesar das reuniões virtuais terem funcionado durante a pandemia, os resultados da pesquisa demonstram a importância das reuniões presenciais quando se trata de construir relacionamentos com novos ou potenciais investidores, e esse é um importante objetivo para 2022 segundo a maioria dos entrevistados.

No entanto, o fato da comunidade de RI ter adotado o trabalho híbrido com 69% dos entrevistados esperando manter esse modelo a longo prazo, leva a crer que as reuniões virtuais devem continuar sendo parte fundamental do mix de engajamento. Isso permitirá que as empresas continuem a se beneficiar de uma maior eficiência impulsionada pela redução nas viagens, a oportunidade de se envolver com um grupo mais amplo de investidores de forma mais regular, bem como uma educação de investidores mais eficaz por meio da participação de um número maior de executivos relevantes da empresa em reuniões. Sem mencionar os benefícios ambientais da redução das viagens aéreas e rodoviárias necessárias para que os crescentes compromissos ESG sejam alcançados.

Sólidas credenciais ESG não são mais opcionais

A pandemia, sem dúvida nenhuma, levou o ESG para o topo da agenda corporativa. As empresas estão mudando como resultado da crescente pressão de uma ampla gama de stakeholders. A necessidade de comunicar as credenciais ESG requer uma estratégia robusta, apoiada por políticas e mídias apropriadas, além de metas claras. O aumento acentuado na porcentagem de empresas que aderiram a um padrão estabelecido de elaboração de relatórios de sustentabilidade reflete o aumento da importância desses padrões globalmente.

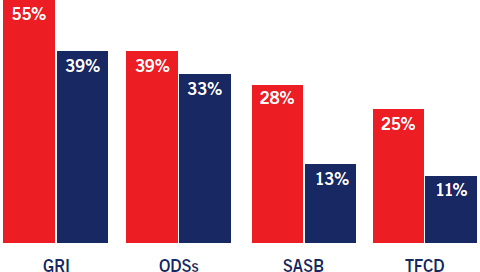

O GRI continua sendo o padrão mais popular globalmente, refletindo o sólido foco das empresas europeias em ESG. No entanto, pudemos observar um aumento significativo na adoção dos padrões SASB, que em meados de 2021 se fundiu com o International Integrated Reporting Council (IIRC) para criar o Value Reporting Foundation, em um movimento em direção à tão esperada harmonização dos padrões de relatórios ESG. Por outro lado, surgem novos padrões, como o do World Economic Forum (WEF), mas que ainda não ganhou tração.

Padrões de elaboração de Relatório de Sustentabilidade adotados pelas companhias em todo o mundo

Ao mesmo tempo, o TCFD também apresentou aumento significativo de popularidade, já que um número crescente de países, incluindo o Reino Unido, Nova Zelândia e Suíça, tornou obrigatória a divulgação de relatórios seguindo os seus padrões. Após o lançamento da Taskforce on Nature-related Financial Disclosures (TNFD) em junho de 2021, esperamos que a divulgação dos riscos relacionados à natureza também mostrem expansão à medida que os requisitos de relatórios ESG continuam a evoluir.

Integração acelerada de ESG na narrativa geral

A crescente necessidade de demonstrar autenticidade quando se trata de estratégia ESG levou a uma maior integração de resultados não financeiros na narrativa corporativa geral. A pesquisa de 2021 mostra que o destaque das ações de cunho ESG em materiais de resultados está aumentando, com mais de 1/5 das empresas já publicando atualizações regulares de dados ESG ao longo do ano. Vale destacar que isso se vê mais em empresas europeias do que em empresas norte-americanas, e também varia entre setores. Como exemplo, 57% das empresas de serviços financeiros incluem referências a ESG em seus materiais de resultados, em comparação com 38% das industriais, sugerindo que a integração de ESG na narrativa é mais simples para alguns setores do que para outros.

Fraqueza na responsabilização pelo desempenho ESG é um problema crescente

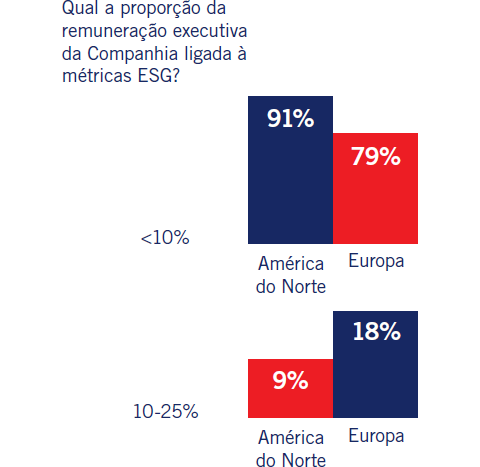

Apesar do maior foco na estratégia ESG como um todo, a nível de conselho e da liderança ainda há espaço significativo para melhorias quando se trata de responsabilidade pelo desempenho não-financeiro e pelas habilidades necessárias para cumprir essas metas. À medida que o foco dos investidores em ESG cresce, também aumenta a exigência de que o desempenho ESG seja refletido na remuneração dos executivos. No entanto, nossos resultados mostram que ainda é cedo para que isso esteja traduzido em políticas de remuneração de maneira significativa, com a grande maioria das lideranças tendo menos de 10% de seu pacote de remuneração vinculado a métricas ESG.

Nesse item, fica evidente mais uma vez a divergência entre as empresas norte-americanas e europeias, com maior parcela da remuneração dos executivos sujeita ao atendimento de critérios relacionados a ESG entre as europeias.

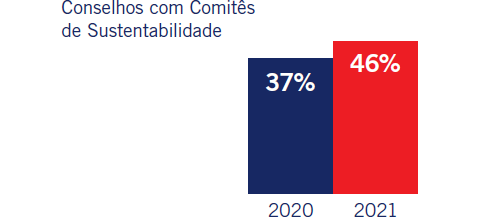

Aumento material de comitês de sustentabilidade de apoio ao Conselho

Refletindo a necessidade de uma abordagem personalizada para ESG ligada aos desafios e oportunidades de cada empresa, observamos uma série de iniciativas relacionadas à supervisão dos assuntos ESG, incluindo comitês de sustentabilidade com representação de membros do conselho, comitês ESG em nível executivo, comitês especializados focados em questões ESG específicas, como segurança e meio ambiente, e ainda a integração da supervisão ESG em comitês existentes. Embora seja evidente que não existe um modelo único, o aumento de 37% para 46% em um ano no número de comitês dedicados à sustentabilidade demonstra a crescente popularidade dessa abordagem.

A pesquisa de 2020 destacou o aumento do foco em questões sociais para o desenvolvimento sustentável das empresas, com 67% dos entrevistados testemunhando um aumento no interesse dos investidores em uma gama mais ampla de questões, incluindo Diversidade, Equidade & Inclusão, proteção e privacidade de dados, engajamento de funcionários e direitos humanos. Embora essa tendência tenha se mantido em 2021, a COP26 trouxe parcialmente de volta o foco às questões ambientais.

No entanto, apesar do aumento na demanda por estratégias ambientais e sociais, os resultados de 2021 mostram que mais de 2/3 dos conselhos ainda não têm questões sociais ou ambientais como item permanente de agenda em todas as suas reuniões. Isso pode ser um reflexo do fato de que muitas empresas permanecem sem experiência relevante à nível de conselho.

Quase 1/3 das empresas participantes também não soube dizer se algum de seus investidores vendeu as ações como resultado de um desempenho ou rating ESG insatisfatório. Essa falta de conscientização sobre as consequências de estratégias ESG inadequadas é um provável fator de impedimento para a melhoria do desempenho não-financeiro e da supervisão ESG.

Pipeline crescente de eventos dedicados à ESG

As empresas estão procurando alavancar a evolução da sua narrativa de sustentabilidade, envolvendo-se proativamente com a comunidade de investimentos em ESG. As respostas também mostram um foco crescente em ESG pelo lado do buy side e sell side, com os calendários de conferências para investidores apresentando um número crescente de eventos dedicados à ESG. Empresas de alguns setores são mais propensas a participar de eventos dedicados a ESG do que outros – por exemplo, no setor de energia, 43% dos pesquisados já participaram de um evento desse tipo, contra 14% no setor de saúde.

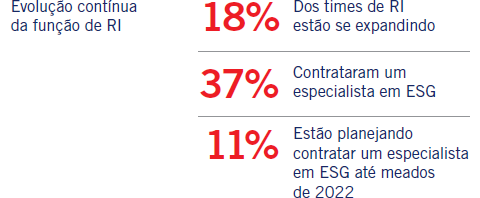

Evolução contínua da função de RI

Um terço das equipes de RI observou uma redução no seu orçamento anual, indicando que as economias com custos de viagem acabaram não sendo redistribuídas em outros aspectos do programa de RI. Embora seja esperado um crescimento no tamanho das equipes, em um momento em que as relações com investidores ganham cada vez mais importância, menos de 20% das empresas aumentaram seus orçamentos.

No entanto, à medida que o ESG se torna mais integrado aos programas de RI e os requisitos de divulgação aumentam, quase metade das empresas está investindo mais em conhecimentos internos de ESG.

As empresas europeias seguem um pouco à frente da curva quando se trata dos conjuntos de habilidades ESG na função de RI, com 43% dos entrevistados afirmando que já tiveram um especialista ESG na equipe e outros 9% pretendem contratar um. Em contrapartida, apenas 27% das empresas norte-americanas disseram ter um especialista na equipe e apenas 3% disseram que planejam contratar um no futuro.

Fabiane Goldstein

é diretora senior de RI da Grayling, uma das maiores empresas de comunicação corporativa e financeira do mundo. Baseada na Flórida, segue atendendo empresas brasileiras que queiram aprimorar seus programas de RI e se aproximar ainda mais dos investidores estrangeiros.

fabiane.golstein@grayling.com

Continua...

Nº 289 • MAR 25

Nº 289 • MAR 25 Nº 288 • FEV 25

Nº 288 • FEV 25 Nº 287 • DEZ 24

Nº 287 • DEZ 24 Nº 286 • NOV 24

Nº 286 • NOV 24