Acesso direto aos capítulos

Em Pauta

IPOs NA B3: PASSADO BRILHANTE, FUTURO DESAFIADOR por Einar Rivero

No terceiro trimestre completam-se vinte anos de alguns eventos transformadores no mercado de capitais. Em abril de 2004 a empresa de concessões CCR realizou uma oferta subsequente de ações (“follow-on”). A companhia, listada no então recém-criado Novo Mercado, captou R$ 1,1 bilhão em valores atuais. E, em maio e junho ocorreram as ofertas públicas iniciais (Initial Public Offering, IPO) de Natura e Gol. Somadas, as ofertas levantaram R$ 3,4 bilhões, também em valores atualizados.

Esses três lançamentos movimentaram R$ 4,5 bilhões em um trimestre. Ainda hoje, um valor relevante. E, mais do que isso: os toques da campainha no pregão da então Bovespa simbolizaram, durante muito tempo, a retomada do mercado de capitais brasileiro.

A bolsa vinha colecionando más notícias no início do milênio, com anos sucessivos de retração no volume de negócios e de perda de importância no financiamento das empresas. Porém, a adoção do Novo Mercado e suas regras aprimoradas de governança corporativa em 2002 aumentou a segurança para o investidor. Isso melhorou os preços das ações e animou os empresários a buscar capital.

O resultado desses vinte anos pode ser considerado excepcional. Em valores atualizados, as empresas que estrearam na bolsa captaram R$ 540 bilhões. Esse cálculo considera apenas IPOs, e não conta ofertas subsequentes dessas mesmas empresas. Esse volume importante confirma que o mercado de capitais brasileiro se tornou um financiador relevante para o desenvolvimento nacional.

Alguns exemplos mostram bem isso. Duas décadas atrás o setor de construção civil era fragmentado e arriscado. Atualmente há várias empresas listadas, acessíveis aos investidores e com acesso muito mais fácil a capital. A sofisticação chegou ao ponto de permitir que empresas como Cyrela destravassem valor para seus acionistas listando subsidiárias. Algo que se viu em outros setores, como o varejo, caso do Pão de Açúcar, que listou a subsidiária Assaí, um dos IPOs mais bem-sucedidos do mercado até agora.

Essas duas décadas estiveram longe de ser tranquilas. A economia internacional sofreu com a crise do subprime em 2008 e com a pandemia em 2020. O cenário brasileiro também não foi simples, com um impeachment no meio do caminho. Por isso, as aberturas de capital não foram lineares. Houve anos de euforia como 2007 e 2021. E anos sem nenhum lançamento de empresas novas, como 2022 e 2023. Os dois últimos anos tiveram apenas ofertas subsequentes de empresas já listadas. Nenhuma companhia fechada se aventurou no mercado. E há dois fortes – e preocupantes – motivos para isso.

Juros e Wall Street

O primeiro motivo é macroeconômico. Os impactos econômicos da pandemia de 2020 foram combatidos com uma injeção de recursos sem precedentes no mercado financeiro. Apenas nos Estados Unidos, o Federal Reserve (FED), o banco central americano, elevou seu balanço em cerca de US$ 4 trilhões por meio da compra de títulos públicos e privados. Paralelamente a isso, os juros americanos foram reduzidos a zero no início de 2020 e permaneceram lá por quase dois anos.

O resultado não poderia deixar de ser inflação. Em junho de 2022, a inflação americana acumulada em 12 meses rondou 10%, obrigando o FED a elevar os juros. As taxas subiram de zero para os atuais 5,25% ao ano (piso da faixa). São os juros mais elevados desde 2007. E foi a contração mais forte da política monetária americana desde os anos 1970. Juros americanos mais altos tornam mais interessantes os investimentos nos Estados Unidos, especialmente na renda fixa pública e privada.

A expectativa é que esse cenário fosse extremamente danoso para as ações. Porém, o que se observa nos primeiros dias de 2024 é uma sucessão de recordes de alta pelos principais índices acionários americanos. Apesar de os juros altos não beneficiarem as ações, as empresas vêm mantendo bons resultados.

Como explicar isso? Há vários fatores. O mercado de trabalho americano segue aquecido, o que sustenta o consumo e o faturamento das companhias. A alta das ações ao longo dos últimos anos gerou um efeito renda para muitos investidores americanos que lhes permite continuar consumindo. E, finalmente, o longo período de juros baixos permitiu que muitas pessoas comprassem imóveis e que muitas empresas contraíssem dívidas com juros baixos, o que atenua o efeito negativo da política monetária mais apertada sobre a economia.

A consequência é que o mercado de capitais americano – o maior, mais profundo e mais sofisticado do mundo – permanece em alta e com apetite para comprar boas narrativas de boas empresas. Por isso, é muito mais negócio para um empresário brasileiro listar suas ações em Wall Street. Se houver necessidade de atender os investidores no Brasil, basta listar Brazilian Depositary Receipts (BDR) na B3.

Dinheiro na mesa

A ausência de IPOs não é fruto de uma conspiração. É um movimento lógico e racional de empresários que não se sentem confortáveis em listar suas ações na B3 a baixo preço, deixando o famoso dinheiro na mesa.

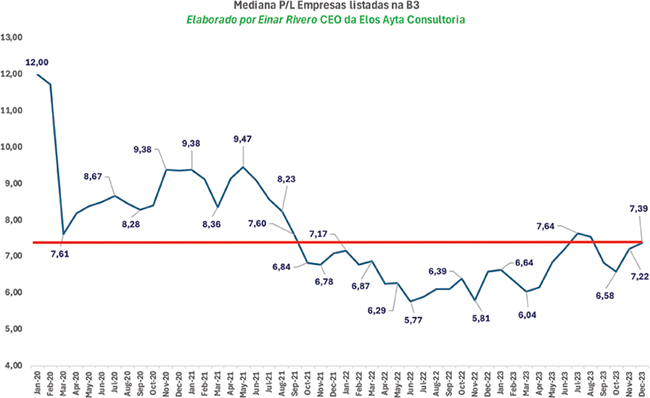

Os números mostram isso. Em sua maioria, as empresas brasileiras fizeram uma lição de casa caprichada durante a pandemia. Reduziram ou equalizaram seus endividamentos e investiram em tecnologia para ganhar eficiência. O resultado é que os lucros têm sido positivos. Como as ações não têm avançado muito, a relação Preço / Lucro (P/L) dessas empresas está baixa. A mediana dos P/Ls na B3 é de 7,39. Não é o pior resultado desde a pandemia (observe o Gráfico 1), mas está só um pouco acima da metade do pré-pandemia, quando essa mediana chegou a 12.

Gráfico 1 - Mediana do P/L das empresas listadas na B3

O P/L é um indicador excelente, exatamente por sua simplicidade. É uma fração onde o numerador são os preços e o denominador são os lucros. Se os lucros são bons, o denominador aumenta e o P/L diminui. Assim, um P/L baixo em um momento positivo para as empresas significa, de maneira muito simples, que as ações estão baratas.

As empresas são tão individuais e únicas quanto as pessoas. Porém, na hora de avaliar o preço de um IPO, os profissionais do mercado tendem a comparar os múltiplos com os de companhias do mesmo setor. Por isso, a tendência é que o valuation de uma candidata ao IPO seja convergente com o valuation de seus pares. Como o P/L médio está baixo, isso desanima o empresário, que passa a considerar mais seriamente listar suas ações em outros países.

O fato de o desempenho dos IPOs recentes ter sido ruim também atrapalha. Considerando apenas as empresas “sobreviventes” – ou seja, que não foram compradas nem se fundiram, não fecharam capital nem encerraram – houve 72 aberturas de capital em 2020 e 2021, os últimos anos em que a campainha da B3 tocou. O setor mais ativo foi o de programas e serviços, com 11 lançamentos. Em seguida veio o setor imobiliário, com sete incorporadoras.

A mediana da variação dessas ações foi negativa em 47,7% em 2020 e novamente negativa em 39,7% em 2021. Das 72 empresas, apenas 22, menos de um terço, premiou os investidores com lucro. Os resultados pioram na comparação com o desempenho do Ibovespa. Em 2020 a perda na comparação com o índice foi de 66,5 pontos percentuais. Em 2021 houve nova perda, de 46,9 pontos percentuais.

Perda de liquidez

Há outra dificuldade para quem pensa em IPOs. Em qualquer mercado, liquidez tem valor. Compare duas empresas de um mesmo setor com números muito parecidos. Aquela que tiver ações mais líquidas será negociada com um prêmio em relação à menos líquida. Quando um mercado tem uma diminuição generalizada da liquidez, isso também provoca uma desvalorização generalizada das ações. E foi possível observar isso em 2023. O volume médio diário de 2023 foi de US$ 3,95 bilhões, queda de 10% ante a média de US$ 4,39 bilhões em 2022. O volume de American Depositary Receipts (ADR) de empresas brasileiras também recuou. Caiu para US$ 1,07 bilhão em 2023 ante US$ 1,53 bilhão em 2022, uma baixa de 30%.

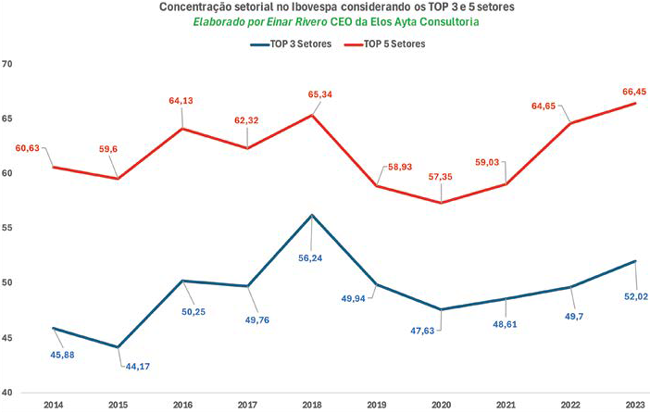

Mais do que isso, o volume de negócios na B3 se concentrou nas ações mais líquidas. Os cinco setores mais relevantes da B3 concentram 66,45% do volume de negócios, o que é o maior valor dos últimos dez anos. Quando consideramos os três setores mais relevantes, o total de negócios é de 52,02% do volume, maior valor desde 2018, que foi um ponto fora da curva (observe o gráfico 2). Essa concentração também é um entrave. Além de ter encolhido em termos absolutos, a liquidez está bem menor em termos relativos. Se os negócios se concentram em três ou cinco setores, menos empresas serão atrativas para os investidores, especialmente os internacionais, que fazem a diferença na Bolsa. Os preços voltam a cair, desanimando ainda mais os empresários a listar novas companhias na B3.

Gráfico 2 - Concentração setorial da liquidez

O cenário se apresenta desafiador. Porém, o cenário era bem pior vinte anos atrás. A bolsa parecia condenada à irrelevância, quando o surgimento do Novo Mercado e de uma geração de empresários dispostos a aprimorar a governança e a melhorar a transparência de suas empresas garantiu uma safra frutífera da IPOs. Nada impede uma nova reinvenção do mercado, recuperando sua importância para a economia brasileira.

Einar Rivero

é CEO e sócio-fundador da Elos Ayta Consultoria e especialista em dados financeiros, referência no mercado devido aos seus insights inovadores provenientes do cruzamento de dados econômicos. Com mais de 25 anos de experiência em liderança em plataformas renomadas como TradeMap e Economática, também se destaca como um dos criadores de rankings de empresas em diversas publicações, incluindo Agência Estado, Infomoney, Istoe Dinheiro, Latin Finance e Latin Trade.

einar@elosayta.com.br

Continua...

Nº 289 • MAR 25

Nº 289 • MAR 25 Nº 288 • FEV 25

Nº 288 • FEV 25 Nº 287 • DEZ 24

Nº 287 • DEZ 24 Nº 286 • NOV 24

Nº 286 • NOV 24