Acesso direto aos capítulos

Em Pauta

BRANDING & INVESTIDORES: O VALOR DA MARCA NO MERCADO DE AÇÕES por Eduardo Tomiya

O tema Branding tem ganhado importância crescente no mercado. A existência de uma metodologia robusta para a quantificação do valor financeiro da percepção da marca junto aos stakeholders pode contribuir significativamente para a implementação de processos eficazes de gestão de marcas nas empresas, sendo o valor da marca um KPI essencial (“gets measured, gets done”). A seguir, apresentamos a origem do conceito de “Valor de Marca”, bem como a sua evolução e o aumento de relevância no ambiente corporativo.

A origem do conceito de ‘Valor de Marca’ se deu na década de 1980, época do auge de operações de Fusões e Aquisições. Empresas eram adquiridas por valores substancialmente maiores que seu valor patrimonial contábil.

Segundo Jan Lindemann, que foi líder global de Brand Valuation da Interbrand, menciona em um trabalho realizado em 1998, ápice dos processos de fusões e aquisições:

“Em 1998, uma empresa que realizava aquisições, chamada Hanson Trust, contrata o australiano Goodman Fielder Wattie (GFW) para realizar uma aquisição: a Rank Hovis McDougall (RHM), que detinha marcas como Bisto, Hovis e Saxa. Ou seja, o comprador era GFW e o vendedor, a empresa RHM. A primeira oferta por GFW avaliou a empresa com um prêmio sobre o valor patrimonial muito pequeno. A administração da RHM não concorda, pois entende que no valor proposto por GFW não estava o portfólio das marcas. A fim de provar sua hipótese, os gestores decidem contratar uma consultoria de marcas. Eles contratam a Interbrand, que desenvolve em conjunto com a London Business School um modelo para avaliar marcas como ativos. A abordagem combinava aspectos de marketing e finanças. Naquele momento, a metodologia utilizada foi da abordagem dos “múltiplos”, pelos quais os lucros da empresa eram multiplicados por um fator determinado em função da força da marca. O resultado foi um valor para cada uma das marcas do portfólio da RHM. A soma do valor do portfólio das marcas foi de UK£ 678 milhões, enquanto o valor dos ativos tangíveis era de UK£ 400 milhões. Com isso, a operação registra pela primeira vez num balanço patrimonial esse valor, e a oferta de GFW foi desprezada.”

Essa foi a operação que explicitou a demanda por uma disciplina que, sem dúvida, era um grande desafio para os financeiros: o entendimento do valor dos ativos intangíveis.

O caso é bem ilustrativo de algumas operações de M&A no Brasil que assessorei ao lado do vendedor da marca. Nelas, o entendimento do valor da marca e do valor da empresa fez subir o valor da operação como um todo e o negócio foi fechado por montante superior à oferta inicial. Ou, em alguns casos, a operação de M&A não se concretizou.

Em meu recém-lançado livro: O Valor do Branding (Ed. Senac RJ, 2024) , menciono: “Um exemplo que gosto de usar é o caso de duas empresas da área de tecnologia. A companhia que adquiriu a concorrente registrou a marca em seu balanço patrimonial. O diretor-financeiro não alinhou esse procedimento com o marketing, que deu prosseguimento à estratégia de descontinuar a marca. Tempos depois, quando os auditores pediram um teste de impairment, obviamente o valor da marca era bem inferior ao registrado nos documentos financeiros. Isso ocorreu pelo fato de a estratégia de marketing ter sido descontinuada com a marca adquirida. Houve uma baixa contábil - write-off - e, como a empresa era de capital aberto, o impacto foi bastante razoável em seu valor.”

O fato de o mercado muitas vezes não considerar marcas em processos de Fusões e Aquisições pode ser um desafio e trazer problemas futuros.

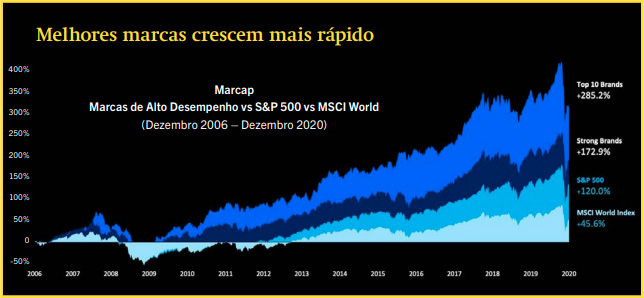

Para validar a percepção de que marcas fortes geram valor ao acionista e de que há métricas de pesquisa de força de marca muito precisas, vamos a um estudo que a Landor publicou com base em dados da plataforma BAV, pertencente ao grupo britânico WPP. A metodologia foi elaborar um portfolio com a evolução das marcas mais fortes segundo a BAV (valorizou 286%) e entender a evolução do valor de mercado das ações das empresas, comparando com outros indicadores como o S&P (valorizou 120%) e o MSCI (valorizou 45,6%).

Fonte: Landor e BAV WPP

Em meu currículo, acumulo a experiência de ter sido sócio da área de Corporate Finance da Trevisan, onde trabalhei e aprendi muito com o Trevisan e sua equipe. Ainda, concluí uma dissertação de mestrado sobre um modelo econômico-financeiro de empresa sucro-alcooleira. Ao longo de minha jornada, avaliei mais de 500 empresas e marcas, além de liderar as disciplinas de Corporate Finance e Brand Valuation em diversas companhias, até a fundação da BrandAnalytics (empresa que vendi para o Grupo WPP).

Eu e minha equipe tínhamos o desafio de fazer nossos clientes entenderem o valor da marca, esse ativo intangível, seja para operações de Fusões e Aquisições ou para, principalmente, mostrar que o branding agrega valor ao acionista e é construído em grande parte no mente dos públicos externos. Ou seja:

“Marca é o que dizem de você quando você não está presente” - Jeff Bezos.

Se isso é verdade, como podemos apropriar um valor financeiro a um negócio sem evidências analíticas de percepções dos públicos externos? Esse foi um dos grandes motivadores que me levou a realizar a venda da BrandAnalytics para o grupo WPP: Ter a minha empresa incorporada pela maior companhia de pesquisas de mercado do mundo, a Kantar (na época, Millward Brown). A divisão de Insights da Kantar era referência absoluta de pesquisas de mercado, inclusive de Brand Equity. E era referência em monitoramento de marca das marcas líderes da indústria de bens de consumo, varejo e serviços no mundo inteiro. Especialmente no Brasil, já havia implementado no mercado o conceito de como monitorar o branding. Era muito natural a integração com o mundo financeiro, e a linguagem do valor financeiro de marca faria muito sentido.

A Kantar tem até hoje, inclusive, o BrandZ, pesquisa de mercado que mede a qualidade de relacionamento das marcas com seus consumidores, e publica com muita frequência as listas de marcas mais valiosas.

Fiquei por sete anos como líder da divisão de consultoria na empresa e um dos principais papéis era integrar a expertise de um valor financeiro com as pesquisas de mercado que mediam a percepção externa. Era integrar o “estado-da-arte” global em pesquisas de marca com uma linguagem financeira bastante robusta.

Em meu mais recente livro: “Valor do Branding”, descrevo detalhadamente os métodos de quantificação do valor de uma marca, inclusive mencionando a ISO 10668, uma norma para critérios de valor de marca. Ilustro casos de empresas que utilizaram o valor de marca para suportar operações de definições de taxa de royalty justa e a utilização desse ativo como colateral para garantia de empréstimos, como foi respectivamente o contexto da Klabin e da Casa & Video. Eu liderei esses dois casos - e me limito sempre a divulgar apenas informações públicas, como as contidas em um relatório da Klabin denominado “Incorporação da Sogemar, Royalties”, datado de 29/10/2020 e publicado no site da CVM.

O documento menciona que a companhia contratou duas consultorias independentes para quantificar o valor da marca Klabin. Uma delas, a Deloitte, chegou a R$ 1,046 bilhão pela ótica dos royalties futuros que eram pagos pela Klabin S/A. A outra, a Kantar, aplicou a metodologia do uso econômico e chegou ao valor de R$ 1,103 bilhão. A variação bastante pequena deixa acionistas de ambas as empresas muito confortáveis com relação à informação, que foi fundamental para chegarem a um acordo favorável. Esse é, dentre muitos, um exemplo de utilização da ferramenta de valor da marca para suporte a negociações financeiras. Com esse modelo, o ativo que era intangível torna-se ativo bastante mensurável e tangível.

O que aconteceu com certa frequência foi que os estudos de valor de marca foram para os Conselhos de Administração das empresas, como no caso do Sírio-Libanês. E os acionistas e conselheiros entendiam a lógica do Valor da marca.

“Para o conselho deliberativo, valorizar a marca significa valorizar nosso propósito, nossa missão e nossos valores.” - Denise Jafet, presidente do Conselho de Administração do Sírio-Libanês.

Como podemos medir o valor de uma marca?

A metodologia que mais utilizamos e mais aceita pelo mercado financeiro é o denominado Uso Econômico. Como todos os modelos de precificação de ativos, parte de uma proxy de definição do valor dos ativos intangíveis.

Somente para explicar ao leitor, o tema valor de marca ganhou muita importância pois além de ser utilizado em operações financeiras, também é divulgado frequentemente em diversos rankings de valor de marca, publicados por empresas muito sérias que trabalham com o tema, como a Kantar, Interbrand, Brand Finance e a TM20 branding:

- Os primeiros são laudos de avaliação, contratados pelas empresas para fins específicos e seguir definidos com acesso total pelas consultorias das informações da empresas.

- Para a elaboração dos rankings de valor de marca as consultorias não podem ter acesso nenhum à informações de empresas que não as públicas divulgadas nos RI das empresas, e não podem também usar nenhuma informação privilegiada de pesquisas que não sejam as realizadas pelo Instituto – como no caso do BAV WPP.

No caso de rankings de valor de marca, este ano publicado no Valor Econômico com o BAV WPP, utilizamos a proxy de que o valor do intangível é a diferença do valor de mercado da empresa contra seu valor patrimonial. Para o mercado de capitais, é o indicador Preço sobre Valor Patrimonial (P/VPA) ou “price-to-book”. Ou seja, quanto é o valor adicional que o mercado paga sobre o seu valor de livros é de fato “Intangível” ou arbitrário? Acho que não! Mais ainda, acho que mede inclusive o potencial de retorno da Bolsa Brasileira como por exemplo a declaração de Einar Rivero, CEO da Elos Ayta:

“A análise do indicador Preço sobre Valor Patrimonial (P/VPA) das ações na B3 é uma forma de avaliar se a bolsa brasileira está barata. Um P/VPA baixo indica que as ações podem estar sendo negociadas próximas ou até abaixo do valor contábil das empresas, o que sugere, em termos relativos, que estejam "baratas". Dados da Elos Ayta Consultoria revelam variações significativas no P/VPA de empresas com alto volume financeiro diário desde 2010, com picos de 2,32 vezes no segundo trimestre de 2021 e baixos de 1,08 vezes em 2015, reflexo de otimismo pós-pandemia e pessimismo durante a crise política do governo Dilma, respectivamente.”

Einar Rivero, referência absoluta em mercado de capitais, menciona inclusive o potencial da Bolsa Brasileira, e seus números e análises fundamentam muito nossos rankings de Valor de marca.

No caso de laudos de valor de marca e projetos de consultoria, utilizamos a proxy do valor da empresa ser expresso pela projeção de resultados futuros, demonstrativos de resultados (receita, custos, despesas, impostos, lucro operacional). Normalmente a empresa fornece uma base histórica, e, em alguns casos, possui uma projeção de 3-5 anos. Por exemplo, em casos de recuperações judiciais normalmente usamos as projeções financeiras que a empresa deve disponibilizar para os credores de longo prazo. Em algumas situações, temos que elaborar em conjunto com a empresa projeções de longo prazo, adicionando-se as informações da pesquisa de mercado quantitativa que realizamos para a etapa de marca. É bem importante salientar que somente emitimos qualquer opinião independente com a validação e endosso do CFO da companhia.

A proxy que utilizamos para o cálculo do intangível é que o lucro projetado deve ser descontado da remuneração do capital tangível. No caso de instituições financeiras, em que os resultados financeiros fazem parte da operação, consideramos a necessidade de capital para suportar a operação, normalmente considerando índices como o Basiléia. No caso de empresas de varejo ou indústria, utilizamos uma remuneração de capital de giro operacional e Gastos de Capital (CapEX) projetados. A projeção dos Lucro dos Ativos Intangíveis é obtida pela diferença do Lucro Operacional Líquido deduzido da Remuneração de Capital.

Um dos inputs do modelo de valuation é a taxa de desconto da empresa, o WACC (custo médio ponderado de capital), que na quase maioria dos negócios é uma linguagem comum do financeiro da empresa.

Qualquer parecer de marca ou laudo de avaliação de mercado deve ser mandatoriamente acompanhado por uma análise de percepções externas. É um dos pontos bem básicos de um projeto de valor de marca, explicitados nas normas da ISO 10.668. É aqui que o mundo financeiro se conecta ao mundo do marketing e das pesquisas de mercado.

Primeiro, explicitarei um pouco as metodologias de pesquisas de mercado, elemento tão importante para o processo de valor de marca. As pesquisas de mercado demandadas para um projeto de Avaliação de Marcas devem ter leitura estatística e serem capazes de refletir quantitativamente uma população.

Portanto, nesse critério não podemos considerar pesquisas qualitativas, nem de informações de especialistas baseados em julgamentos ou até mesmo Social Listening*, com um risco enorme de não refletirem corretamente a população.

(*) Social listening é o processo de monitoramento e análise de conversas, menções e interações que ocorrem nas redes sociais e em outras plataformas online, com o objetivo de entender como uma marca, produto ou tema específico é percebido pelos públicos.

Tendo esse ponto de atenção, as metodologias de pesquisa de mercado iniciam-se por um entendimento da contribuição da marca nos lucros projetados dos intangíveis. A metodologia considera uma pesquisa de mercado quantitativa que entende os atributos mais importantes capturados pela marca versus os concorrentes, sendo essa a premissa para entender o quanto a marca contribui para o processo de escolha de um público externo (Contribuição da marca – indicador de 0-100%). Entendemos, portanto, que os lucros dos ativos intangíveis são descritos por vários diferenciais competitivos da empresa: capital humano, sistemas de distribuição, fábricas, patentes... e marcas! E quem estabelece esse critério é a percepção dos públicos externos.

Nos rankings de valor de marca este indicador é mensurado pelo modelo denominado BAS (Brand Asset Score), uma metodologia desenvolvida pela Landor, empresa do Grupo WPP, uma das líderes globais de branding. A metodologia correlaciona a percepção dos públicos externos em relação às marcas, correlacionando o valor destes atributos de diferenciação e relevância com market share de longo prazo.

Em projetos, obtemos uma projeção de lucros exclusivamente associados à marca como sendo o produto dos lucros dos intangíveis pela contribuição da marca.

O CFO de um grande banco brasileiro certa vez me disse que o processo de valor da marca desconstrói o valor dos ativos intangíveis baseado nos diferenciais competitivos percebidos da marca contra seus concorrentes. É o entendimento de como a marca desempenha papel nesse processo.

Outro ponto bem importante é o entendimento da força da marca, ou estatura da marca. Convido a Silvia Quintanilha, diretora de Insights da TM20 Branding, para descrever como calculamos a força de uma marca:

- Conhecimento espontâneo: a lembrança de cada marca quandose pergunta quais conhece em determinada categoria. É, ainda mais importante que o conhecimento geral, o que chamamos de top of mind. Essa é a primeira que entra no espaço mental do consumidor, o que lhe dá uma vantagem competitiva.

- Conhecimento estimulado: a lembrança da marca quando estimulada.

- Consideração: quais entre as marcas da categoria o consumidor considera comprar.

- Compra/Cliente: quais marcas ele utiliza atualmente.

- Confiança: em quais das marcas que conhece o consumidor confia.

- Preferência: qual é a marca preferida.

- Recomendação: quais marcas recomenda a amigos/familiares.

- Rejeição: que marcas rejeita/não rejeita.

Este verdadeiro check-up da marca calcula um indicador de força contra seus principais concorrentes. Nessa etapa, quanto maior for a força da marca, menor será sua taxa de desconto da marca, ou seja, taxa que atualizamos a valor presente os lucros futuros da marca.

Essa metodologia, usada - ou parcialmente usada - com pesquisas de brand equity ou valor de marcas, faz com que o branding seja um processo, pois é baseado em um ciclo de PDCA (Plan, Do, Check and Act), com métricas bastante tangíveis de monitoramento do ativo intangível, que minimizam substancialmente o risco de decisões e trazem a marca para o espaço que ela merece: o Board das empresas.

Além disso, apoiam projetos de posicionamento de marca (como identificar o atributo a ser potencializado para a marca) e de arquitetura de marcas (definindo o posicionamento da marca corporativa, o número ideal de marcas necessárias no contexto de negócios e avaliando o risco financeiro de descontinuação de uma marca). Essas iniciativas avaliam o impacto das decisões de branding no valor do acionista, reduzindo significativamente o risco envolvido e proporcionando ao board das empresas uma linguagem comum: a valorização do acionista.

Neste sentido, a TM20 Branding é marca ingrediente “analítico” para diversas soluções de branding, como com trabalhos em conjunto com a Design Bridge, Pande, Keenwork, Touch e inúmeros outros parceiros de branding, oferecendo soluções integradas de branding para as corporações em uma linguagem “board level”.

Gets Measured, Gets Done

Talvez esse seja um ponto muito importante para o branding nas organizações. No passado não existia uma consciência clara da sua importância para os acionistas.

“Se fosse dividir minha empresa, eu daria a você as fábricas, máquinas e os equipamentos, mas ficaria com as marcas. E tenho certeza de que me sairia melhor.” - John Stuart, CEO da Quaker Oats - por cerca de trinta anos.

A ausência de KPIs claros de comunicação e valor de marca faz com que, muitas vezes, as decisões de orçamento de comunicação de uma empresa priorizem o curto prazo (vendas, marketing transacional) do que o longo prazo (marca, marketing relacional). O tema ROI é frequentemente discutido, com inúmeros modelos e metodologias que correlacionam aspectos de curto prazo. Faltavam métricas em Valor Financeiro, e, para empresas de capital aberto, Valor de Mercado.

Os profissionais de marketing entendem que a partir da metodologia de valor de marca pelo board da empresa, estabelece-se uma métrica capaz de medir a efetividade de investimentos de marketing e marca na empresa.

Também, se isso for verdade, decisões de posicionamento de marcas podem ser feitas de maneira bem mais efetiva, com foco nos atributos que mais geram valor à marca, bem como decisões de se descontinuar uma marca em um processo de Fusão e Aquisição.

Eduardo Tomiya

é fundador e CEO da TM20 Branding. Engenheiro e mestre de produção pela Escola Politécnica da USP, responsável pela pesquisa As Marcas mais Valiosas do Brasil, com edição anual desde 2003. Foi professor de branding em instituições como FGV/SP, FAAP/SP e FDC/SP. Fundou a BrandAnalytics, empresa que vendeu para o grupo global WPP em 2013, e foi diretor executivo da Kantar Consulting para América Latina até 2020, bem como diretor de Brand Valuation da Interbrand por mais de 6 anos, e sócio de Corporate Finance da Trevisan também por 6 anos. É autor de 5 livros sobre o tema, tendo seu mais recente lançado em outubro de 2024: “Valor do Branding” – Ed. Senac RJ, 2024.

etomiya@tm20.com.br

Continua...

Nº 289 • MAR 25

Nº 289 • MAR 25 Nº 288 • FEV 25

Nº 288 • FEV 25 Nº 287 • DEZ 24

Nº 287 • DEZ 24 Nº 285 • OUT 24

Nº 285 • OUT 24